被批量被下架,互联网存款是什么?

从爆火到下架,互联网存款仅用了2年,而互联网存款爆火的背后是中小银行对存款的渴求,以至于不惜高息揽储,然而互联网存款与第三方互联网平台的合作也带来了“无照驾驶”等合规问题。此外,叫停靠档计息、互联网存款也给部分中小银行带来揽储压力,甚至出现为了完成考核被迫“缩表”的情况。

12月18日,老虎财经注意到,除了已持有银行存款产品的用户外,目前,支付宝针对未持有互联网存款的用户,在理财页面对银行存款产品进行了下线处理。

资料显示,过去两年互联网存款迎来发展大潮,一些地方中小银行已经将互联网存款作为主要负债来源。此外,互联网平台在互联网存款产品发展过程中不乏平台“无照驾驶”的非法金融活动等问题频现,继此前叫停靠档计息,监管开始将目光放至互联网平台的合规问题上。

事实上,互联网平台合作的银行大部分是城商行、农商行及刚成立的民营银行等中小银行。这些中小银行知名度较弱、客户体量较小,资金实力和技术实力不充分,且面临负债和业务发展诉求,他们不得不寻求与第三方互联网金融平台合作。此次支付宝下架的产品背后不乏来自南京银行、天府银行等银行。

中小银行负债需求带动互联网存款兴起

据悉,互联网存款产品是指银行通过第三方互联网金融平台销售存款产品,产品和服务由银行提供,平台提供存款产品的信息展示和购买接口(债权债务关系为存款人与银行)。

而互联网存款的火爆,很大程度上要归功于微众银行。

2018年8月,微众银行推出存款产品“智能存款+”,9月份正式面向大众开放,该产品基本随存随取,靠档计息,年化利率最高可以达到4.5%,并且额度限制宽松。

值得注意的是,在互联网货币基金、银行理财产品收益率持续走跌的背景下,“智能存款+”凭借着存取灵活、收益高等优点迅速走红。并推动微众银行存款余额从2017年末的533.6亿飙升至2018年末的1544.78亿,全年新增超过1000亿,与此同时此前一直依赖的同业负债由2017年452亿下滑至207亿。

然而好景不长,彼时监管层约谈相关方,主要考虑到一旦出现投资者集中提前支取,容易产生流动性风险;另外则担心高利率可能扰乱市场。这使得微众银行“智能存款+”推出后仅4个月,12月28日,便宣布称由于销售火爆,“智能存款+”即将售罄,因此限时开放存入。

不过即便如此,存款产品的创新热潮就此被点燃。此后,多家民营银行相继推出智能存款产品。但由于一般中小银行并不具有微众所拥有的品牌和流量优势,且面临负债和业务发展诉求,他们不得不寻求与第三方互联网金融平台合作。

与此同时,伴随着2017年后一系列金融政策的出台,金融产品需要持牌金融机构创设和提供,地方金交所产品、互联网保险(万能险、投连险)等产品逐步减少,互联网平台上能够销售的固定收益产品越来越少,远不能满足互联网平台的用户投资需求。在此背景下,银行的存款产品保本收益又稳定,两者一拍即合。

从去年起,以吉林亿联银行、山东蓝海银行、福建华通银行为代表的一批中小银行,大举进军互联网存款领域。借助互联网平台的流量优势,其存款规模得以快速增长,有的平台存款规模占其各项存款比重达83%。其中,异地存款占绝大部分。

据银行财报披露,2019年,吉林亿联银行的存款余额从86.56亿元增至250.58亿元,山东蓝海银行的存款余额从108.85亿元增至225.43亿元,福建华通银行的存款余额从14.36亿元上升到70.77亿元。

今年以来,虽然货币市场利率持续下行,一些存款吃紧的中小银行还是给出了接近5%的年化利率,以高收益和零风险为卖点,继续保持扩张态势。

此外加入互联网存款战局的玩家越来越“下沉”,诸如贵州乌当农商银行、新疆哈密银行、云南曲靖市商业银行和四川自贡银行等。

据相关统计,作为最早开始代销银行存款产品的京东金融合作银行数量拔得头筹,截至11月19日,合作银行为71家。此外两家主流互联网平台支付宝和度小满金融分别与12家、17家银行合作代销存款产品。

“无照驾驶”,互联网存款遭严监管

值得注意的是,仅短短一个月,三家主流互联网平台陆续叫停部分银行的合作,且至少37款互联网存款产品下降,此次支付宝更是下架所有互联网存款产品。而这背后与互联网存款产问题暴露、互联网平台“无证驾驶”、银行流动性风险下严监管不无关系。

事实上,自去年以来,饱受争议的靠档计息的智能存款因踩到红线而“节节败退”。去年末,监管部门下发《关于全国市场利率定价自律机制规范定期存款提前支取靠档计息有关要求》的通知。今年3月,央行再次下发《中国人民银行关于加强存款利率管理的通知》,要求整改定期存款提前支取靠档计息等不规范存款“创新”产品。

受此影响,12月14日,六大行齐发公告称,自2021年1月1日起,提前支取靠档计息的个人大额存单、(定期)存款产品,提前支取计息方式由靠档计息调整为按照支取日活期存款挂牌利率计息。

而今年以来,监管层还将互联网平台的合规问题纳入了视野。

11月13日,央行金融稳定局局长孙天琦针对互联网存款可能存在的问题表示,互联网存款的流动性特点也有别于传统储蓄存款,风险管理和监管要能跟得上。

同时孙天琦指出银行通过互联网平台销售存款产品中的各类问题:互联网平台作为非持牌机构为银行提供服务,可能涉及存款营销行为,而部分区域性城商行、农商行甚至村镇银行与互联网平台的合作,通过跨区域展业变相把经营区域扩展至全国,与此同时高息揽存导致银行存款占比激增,极易引发流动性风险,乃至波及中小银行整体的稳定与安全。

12月15日,孙天琦再次表示,近两年多家银行在互联网金融平台推出了存款产品,互联网金融平台开展此类金融业务,属“无照驾驶”的非法金融活动,也应纳入金融监管范围。

可以预见的是,互联网存款将面临新一轮的严监管。

哪些银行影响最大?

据统计,代销银行存款产品的互联网平台有京东金融、支付宝、度小满金融、陆金所、滴滴金融、天星金融、你财富为7家。从代销平台数量来看,以营口沿海银行为“互联网存款王者”,在这五个平台都有其存款产品在售。从代销产品数量上来看,天府银行拔得头筹,其中京东金融代销在售6款、天星金融代销在售3款、支付宝代销在售2款。

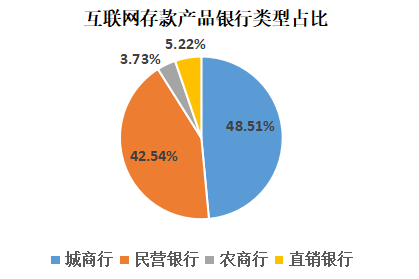

而截止11月底,在京东金融、度小满、支付宝三家主流互联网平台上在售的互联网存款产品中,其中城商行共有65款产品,占比48.51%,民营银行共有57款产品,占比42.54%,直销银行7款产品,占比5.22%,农商行共有5款产品,占比3.73%。

具体来看,此次支付宝下降存款产品主要对城农商行影响较大。目前在售的产品期限均在3个月以上,为天府银行、上海银行、南京银行、盛京银行四家发行。其中满期利率最高的为天府银行5年期存款,年化利率达4.80%。同样期限为5年的产品中,盛京银行“盛利存3号”年化利率4.71%,南京银行“好享存2号”年化收益仅3.90%。

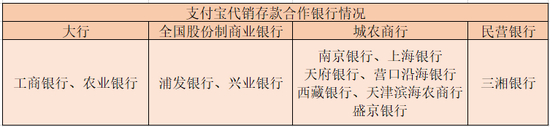

除民营银行外,支付宝还与国有大行、股份制银行合作,如工行、农行、浦发银行、兴业银行,但目前这些银行暂无代销产品在售。

而作为最早开始代销银行存款产品的平台,京东金融合作银行为71家(含暂无在售产品的银行),主要为中小银行。全国19家民营银行中,15家与其有合作。该平台代销的银行存款产品中,有3款5年期定存产品,年化达4.875%,为该平台银行存款产品最高年利率,分别为清镇农商银行、哈密银行和北京中关村银行发售。

此外度小满与17家银行合作代销存款产品,包含多家民营银行,如安徽省首家民营银行新安银行、福建省首家民营银行华通银行、辽宁省首家民营银行振兴银行等。

揽储压力加大,部分中小银行被迫“缩表”

值得注意的是,备战年终考核,12月本应是银行揽储意愿最强的月份,但有意思的是,今年年底不同于寻常,未见很多城农商行积极揽储,反而有个别农商行压缩负债。

据悉,近年来,一方面,包括城农商行在内的银行业近十余年来投资类业务占比不断上升,传统的贷款业务比例出现下降趋势;另一方面,部分银行依靠互联网平台吸储,来自异地个人储蓄的存款激增,存款结构大变。导致中小银行不乏资产负债结构失衡。

与此同时,银保监会呼吁银行回归主业,把重心放在经营存贷款上,同时地方上对于贷款占资产的比重纳入考核范围,要求银行贷款占资产比率提升到60%,并通过窗口指导的方式时时提点中小银行。

但由于大行普惠金融突飞猛进,资金成本又低,可以利用定价优势争夺市场份额,导致中小行发放贷款的空间有限。此外经济增长动能不足,叠加上疫情,非出口企业也不敢贸然扩大投资,因此贷款数据并不好看。城农商行不乏面临投放难的问题。

在贷款数据不能提高的情况下,分子不动,只能缩小分母,因此才出现个别农商行“逆向操作”压缩负债的奇葩现象。

周晓娜