曾经火爆的SPAC狂潮降温后又卷土重来 发行创3月来新高

还记得 2020 年到 2021 年期间火爆的特殊目的收购公司 SPAC 么,当时IPO发行呈现爆炸式增长,仅三个月超100家上市。SPAC泡沫膨胀到空前的水平,引起了人们的广泛关注,但其投资回报与热度大不相符,半数SPAC投资回报率比罗素3000指数回报率低42%。

此前,华尔街见闻也提示投资者,SPAC狂潮是美股市场极高风险偏好的一个缩影,但它受制于监管的偃旗息鼓,并不代表投资者普遍降低了风险偏好。相反,其仍在影响着垃圾债市场。

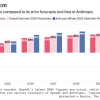

数据提供商Dealogic的数据显示,第三季度的 SPAC 平均赎回率为52.4%。随着超过90%的股东赎回投资,许多投资工具的信托账户几乎被清空。

今日,根据 SPAC Insider 的数据,共有 57 家特殊目的收购公司在 10 月份开始交易,这是自 3 月份发行 109 家 SPAC 以来的最高水平。数据显示,10 月份的新交易数量几乎是 9 月份的两倍,也高于去年同期的总数。

为什么 SPAC 市场会卷土重来,发行量达到八个月高位?

CNBC 对此轮反弹解释为,因为会计和其他监管问题导致积压的空白支票交易在年底前涌入市场。美国证券交易委员会 SEC 于 4 月发布了关于 SPAC 认股权证的新会计指南,要求保荐人重述其财务文件,这导致发行量大幅放缓。

SEC 主席 Gary Gensler 一再警告保荐人和股东之间的利益不一致的问题,并表示需要更多的披露:

SEC (的监管制度)的重点是透明度、利益冲突和对股票稀释的担忧,我认为,一旦美国证券交易委员会感到放心并且投资者睁大了眼睛,它(SPAC)将变得就像任何其他被广泛接受的融资结构一样,它肯定会留下来。

虽然 SPAC 发行量已经反弹,但股票表现却没有。CNBC SPAC 50 指数按市值跟踪美国 50 家最大的合并前空白支票交易,今年仍下跌约 3%。

与此同时,由于投资者兴趣减弱,SPAC 赎回一直在攀升。根据巴克莱银行的数据,SPAC 的平均赎回率(投资者在收购完成前赎回的股份的百分比)在今年第一季度跌至历史低点后,在过去两个季度有所上升。