互联网人身险新规过渡期即将结束 17家险企明年起暂别该业务

又到关键时刻。根据《中国银保监会办公厅关于进一步规范保险机构互联网人身保险业务有关事项的通知》(以下简称《通知》),险企应推进存量互联网人身保险业务整改,并于2021年12月31日前全面符合《通知》各项要求。这就意味着,互联网人身险新规过渡期即将结束。

按照《通知》要求,目前至少有10家险企将痛失互联网人身险业务“入场券”,包含互联网保费规模排名靠前的险企。据记者不完全统计,近期有17家险企宣布将从明年1月1日起暂别互联网人身险业务。

部分险企踩多条“红线”

根据《通知》要求,部分险企踩到了多条“红线”。例如,渤海财险等险企有多项条件不符合要求,包括连续四个季度综合偿付能力充足率达到120%,且核心偿付能力充足率不低于75%;风险综合评级达到B类及以上等。

部分资质不达标的险企正是以互联网保险为特色的中小险企。例如,渤海人寿最新风险综合评级(分类监管)结果为C类,从明年1月1日起,其将暂时无缘互联网人身险业务。“根据《通知》,险企开展互联网人身保险业务,需要连续四个季度风险综合评级在B类及以上。”昱淳精算咨询合伙人徐昱琛对《证券日报》记者表示,《通知》是一系列动态指标,暂停互联网人身险业务的险企满足相应条件之后,可以根据自身情况申请恢复该项业务。

随着互联网人身险新规过渡期临近结束,近期多家险企宣布将于2022年1月1日起暂停互联网保险业务,或者对互联网保险产品进行较大调整。据《证券日报》记者不完全统计,宣布将“暂别”互联网人身险业务的险企共有17家,包括10家人身险公司和7家财产险公司。截至记者发稿时,还有几家不符合《通知》要求的险企尚未发布暂停业务公告,但由于其资质硬伤,必然将暂停该项业务,这就意味着约有20家左右的险企将“暂别”互联网保险业务。

值得注意的是,其他满足了《通知》要求的险企中,也有一些险企不能销售保险期间十年以上的普通型人寿保险(除定期寿险)和保险期间十年以上的普通型年金保险产品。要开展这两项业务,险企需要满足更高要求,目前符合要求的险企,全行业仅有20余家。

互联网人身险保费将下降

存量互联网保险业务需要进行整改,新增业务需要满足《通知》要求。业界人士预期,明年的互联网人身险市场规模将明显下滑。

“抓紧时间上车啦”!12月31日前,在售所有高性价网红产品全部下架,往后储蓄类保险,定价更低,领取时间和金额都有限制。”近期,某互联网保险平台持续向记者推送信息。一位业内人士表示,客观上看,随着《通知》过渡期即将结束,存量产品确实需要进行整顿,大批产品将下架;但与往常一样,产品停售前仍有普遍的营销炒作,这既会推高当期产品保费,又会透支未来市场。

“一般互联网保险消费者比较关注储蓄和理财属性的产品,传统长期保障型产品大多还是愿意通过线下渠道购买。”一位行业分析人士对记者表示,根据《通知》要求,明年可在互联网渠道销售的保险产品仅限于意外险、健康险(除护理险)、定期寿险、保险期间十年以上的普通型人寿保险(除定期寿险)和保险期间十年以上的普通型年金保险,线上可选产品确实少了,但不能线上销售的产品消费者可以在线下选购。尽管“停售”近在眼前,消费者仍然需要结合自身实际情况冷静选择。

分析人士认为,中小险企会受到较大影响。例如,申万宏源证券分析师葛玉翔认为,互联网人身险新规的实施,限制了部分中小险企以低成本的方式通过互联网渠道扩张业务规模,预计未来分支机构审批重要性愈发提升。同时,线上和线下渠道分离经营和监管的趋势愈发明显,传统代理人渠道升级将进一步加速,中高净值客户群体是下一阶段保险公司竞争的焦点。

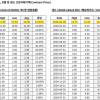

从互联网人身险市场走势来看,根据中国保险行业协会统计,去年,互联网人身险行业保费达2110.8亿元,同比增长13.6%。40家险企规模保费同比正增长。其中,民生保险和信泰人寿增幅最大。徐昱琛表示,由于被动和主动的原因,近期约有20家险企将暂别互联网人身险业务。其中,包含近年该渠道保费规模较大的公司,此前在互联网渠道占比较大的万能险、分红险以及投连险将不能继续线上销售,预计明年互联网人身险市场将出现较大收缩。

兴业证券近期发布的研报认为,受《通知》影响,互联网人身险保费及利润增速将放缓,需求或将回流线下。