网络直播行业偷逃税有哪些手段?如何完善税收治理?

网络主播通过各种手段偷逃税,严重侵蚀了国家财政收入,损害了社会的公平正义,会拉大贫富差距,直接影响到共同富裕的实现,损害国家宪法和税收法律的权威。强化网络直播行业税收治理是一项系统工程,需要在完善税收立法、严格税收征管、加大处罚力度、加强法治宣传等方面有所作为。

党的十八届三中全会明确指出,财政是国家治理的基础和重要支柱。税收是国家财政收入的重要来源,对于夯实国家财政基础、促进经济健康发展、调节收入分配差距、实现社会的共同富裕具有十分重要的意义。然而,在我国当前的网络直播领域,偷逃税的问题依然存在。网络主播通过各种手段偷逃税,严重侵蚀了国家财政收入,损害了社会的公平正义,会拉大贫富差距,直接影响到共同富裕的实现,损害国家宪法和税收法律的权威。网络直播行业决不能成为税收法外之地,进一步强化网络直播行业税收治理势在必行。

网络直播行业偷逃税的主要手段

近些年来,随着网络直播行业的兴起,一些网络主播在获取巨额财产收入的同时,运用各种手段想方设法逃避纳税义务,其涉案数额巨大,行为性质极其恶劣。网络直播行业偷逃税的手段多样化,但总体来看,常用的手段主要有以下几种。

一是通过虚构业务转换收入性质来降低税负,以达到偷税避税的目的。

我国现行税法对于不同性质的个人收入规定了不同的税率。按照我国现行税法之规定,对于工资薪金、劳务报酬等在内的综合所得收入适用45%的最高边际税率,对于经营所得适用35%的最高边际税率,对于股息红利等资本所得则适用20%的税率。一些网络主播正是通过利用我国税法对于不同性质收入所适用的税率差别,将工薪、劳务报酬等综合所得收入转为经营所得或股权投资所得的方式降低税负,从而达到偷税避税的目的。

二是滥用核定征收和地方税收优惠降低税负,以达到偷税避税的目的。

核定征收是指由于纳税人的会计账簿不健全、资料残缺难以查账或者其他原因难以准确确定纳税人应纳税额时,由税务机关采用合理的方法依法核定纳税人应纳税款的一种征收方式。我国税法规定核定征收的初衷是为了简化手续,降低征管成本,但在实践中却被一些网络主播通过成立工作室、个人独资企业,利用核定征收方式来大幅度降低税负。此外,还有一些地方为了招商引资,采用核定征收降低税负成本和返还部分企业所得税、个人所得税等财政返还的方式,来吸引高收入群体设立企业入驻,也有可能被一些网络主播滥用。

三是通过签订“阴阳合同”、虚假合同隐藏真实收入,以达到偷税避税的目的。

一些网络主播采用“阴阳合同”的方式来隐藏真实的交易金额,从而达到逃避缴纳税款的目的。一些超高收入的网络主播为了偷逃税,甚至会通过签订虚假合同来隐藏真实收入,从而达到偷税避税的目的。

此外,网络主播还可能采用其他方式进行偷逃税。例如,通过采用实物福利或报销的方法避税、将部分收入由低收入员工代为领取避税、虚构发票用于抵税、定向分红用于避税等方式。

网络直播行业偷逃税的社会影响

网络直播行业偷逃税的问题突出,社会影响巨大,社会后果严重。这主要体现在以下四个方面。

一是严重侵蚀了国家财政收入。

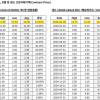

税收是国家财政收入的主要来源,没有相应的税收作为坚实的后盾,国家治理的基本任务就难以实现。网络直播行业的偷逃税问题突出,直接影响到国家正常税收收入的取得,造成国家税收的大量流失,甚至会带来国家财政空虚的严重后果。据国家税务部门近期公布的消息,有三位网络主播因偷逃税款分别被依法追缴税款、加收滞纳金并处罚款分别达到6555.31万元、2767.25万元和13.41亿元的数额。需要说明的是,以上数额仅仅是查处的个案,但已经是相当巨大。如果扩展到整个网络直播行业,其偷逃税的数额可能更加惊人,严重侵蚀我国财政税收收入。

二是有损社会的公平正义。

社会的公平正义是人类文明的重要标志,是衡量一个国家或社会文明发展的标准。维护社会的公平正义是社会主义的应有之义,是建设和谐社会的重要路径。税收公平正义是社会公平正义的重要内容,量能课税是税收公平正义的基本要求,是社会公平正义在税收领域的重要体现。根据税收公平原则,富人多纳税,穷人少纳税甚至不纳税,这样才符合公平理念,才能彰显社会的公平正义。当前,随着数字经济的兴起,网络主播通过直播带货等方式获得了巨额的个人财产收入,理应按照税法的规定自觉承担其纳税义务,这才是符合社会公平正义的正确作法。然而,一些网络主播尤其是一些超高收入的网络主播却通过各种手段想尽一切办法逃避纳税义务,这是对社会公平正义的严重损害,理应受到严格处罚。

三是有损我国宪法和税法等法律法规的权威。

不可否认,网络直播行业等新兴经济形态对我国经济的繁荣与发展贡献巨大,但网络直播行业更应当遵守我国的税法,不能也不应该成为税收领域的法外之地。依法纳税是我国宪法明确规定的公民应当承担的基本义务,也是税法等法律法规中多次强调的法律义务。我国《宪法》第56条明确规定,中华人民共和国公民有依照法律纳税的义务。《个人所得税法》《税收征税管理法》等税法法律法规对公民的纳税义务也进行了更为明确和详细的具体规定。网络直播行业的偷逃税,严重损害了我国宪法和税法等相关法律法规的权威,不利于宪法和税法等法律法规的实施,必须进行有效处理。

强化网络直播行业税收治理的基本路径

强化网络直播行业税收治理是一项系统工程,需要在完善税收立法、严格税收征管、加大处罚力度、增强法治宣传等方面有所作为。

一是要进一步完善税收立法,对网络直播行业的偷逃税行为进行规范。

网络主播偷逃税固然有其主观意愿方面的因素,但也与我国当前税收立法不健全有直接的关系。近些年来,我国的税收法定化水平不断提高,税收立法进程不断加快,税收法律体系不断完善。但随着我国经济的快速发展,尤其是随着数字经济时代的到来,税收领域的立法还需要进一步完善。例如,我国当前个人所得税法中对工资薪金、劳务报酬在内的综合收入所得和对于经营所得、股权分红收入征税时适用不同的税率,被网络主播转换收入性质所利用。再例如,直播带货、电子商务等领域相应税收法律规范的缺失,也被利用。针对当前网络直播行业的偷逃税问题,相关的税收立法应当进一步完善,以适应新形势的要求。

二是要进一步严格税收征管,对高收入的网络主播进行重点关注。

严格征管是应对网络主播偷税避税重要抓手。网络直播行业的偷逃税问题虽然十分突出,但并不是完全无法治理。虽然可能通过多种方式偷逃税款,但在互联网时代,网络主播的真实收入很难隐藏。税务机关可以通过对网络主播银行账户和转账记录查验的方式掌握网络主播的真实收入,从而杜绝偷逃税行为的发生,避免税款的不当流失。这就需要税务机关盯紧高收入网络主播,并不断加强与银行等金融机构的密切合作,对高收入网络主播的真实收入进行有效的管控,真正实现税收征管的严格化。

三是要进一步加大处罚力度,提高网络直播行业偷逃税的违法成本。

高收入网络主播偷逃税的主要目的在于攫取不当财产收益,把本应作为税款缴纳的部分收入占为己有。通过加大对网络直播行业偷逃税违法行为的处罚力度,能够提高当事人的违法成本,有效遏制当事人的违法意图,对打击偷逃税行为具有立竿见影的效果。当然,在处罚中应当严格区分偷税、逃税与合理避税的界限。充分利用税收规则合理避税是合法的,但是恶意偷逃税则是非法的,在合法与非法的认定方面要公正合理。

四是要进一步加强法治宣传,提高网络主播的依法纳税意识。

法治宣传对于治理当前网络直播行业的偷逃税问题,同样具有十分重要的作用。一些网络主播缺少法律意识,对偷逃税的严重后果认识不足。这就需要通过各种渠道、运用各种形式、采用各种方式,有针对性地对网络主播进行法律政策培训和宣讲。在法治宣传中,应当结合已经查处的典型案例并告知违法的严重后果,从而在网络直播行业形成有效的宣传。同时,还应当不断增强网络主播的依法纳税意识,促使网络主播遵守国家法律法规,依法履行纳税义务。

总之,财政是国家治理的基础和重要支柱,税收是国家财政的重要来源。无论是在传统的经济领域,还是在网络直播等新兴的经济领域,国家的财政收入都不容侵蚀,社会的公平正义都不容忽视,国家的法律尊严都不容侵犯。进一步强化税收治理,是解决当前网络直播行业偷逃税问题的必由之路。

(作者单位:中国社科院法学所)

热门评论

>>共有0条评论,显示0条