“隔离一天赔付千元”,隔离险靠谱吗?

最近,一些主打“隔离津贴”“防疫补助”的保险产品悄然升温。这些产品号称,保费最低9.9元,最高百元,一旦投保人因疫情被隔离,每日最高可获赔上千元。投保对象也不挑,幼儿老者都能投,生活节奏快、流动性强的年轻群体则是主要目标群体。

“保费低、赔付高、投保易”,听起来很美。眼下变异毒株仍在全球肆虐,国内也有多地散发,一旦隔离或感染病毒,人们的工作生活被打断,经济来源也可能受影响。于是有商家顺水推舟,设计了“隔离赔付”,想用“兜底性条款”打开市场。

不过,“防疫隔离险”真像宣传的这么香吗?

(图源:网络)

一

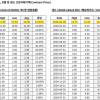

拿某平台销售的“众安护身保新冠意外险”来说,单笔售价14.9元,可参保人群从满月婴儿到80岁老者。

细看协议条款,30天保障期内,投保人“若因新冠肺炎身故”,可获赔20万元;若为同一运营空间内自费集中隔离的密切接触者,每天可赔200元,最长14天;若确诊新冠肺炎,依症状轻重可有不同额度赔付。

岛叔注意到,这份保险还包括公共交通工具意外身故或伤残的赔付内容,例如航空意外保额500万元、火车意外保额50万元、轮船意外保额50万元等。

同一款保险,又有新冠肺炎疫情,又有意外交通事故,究竟谁是“主菜”?

早在2020年2月,银保监会就“意外险、疾病险等险种的责任范围进一步扩展至新冠肺炎”做出明确要求——

“部分消费者关心现在某些公司提到的开发专属新冠肺炎的保险保障。由于缺乏定价数据基础,为防止侵害消费者权益,银保监会禁止保险公司开发此类单一责任产品。目前,相关公司扩展责任后的既有保险产品,前面提到有400余款,扩展责任以后,能够涵盖疫情防控期间新冠肺炎导致的重疾、残疾和身故风险等,消费者可具体查询各保险公司官网公告。”

不难看出,以疫情为保障内容的保险,首先本质上不能是保险公司专门针对疫情开发的“单一责任产品”(这是监管层明令禁止的),只能是意外险、疾病险等险种的扩展。这也就解释了为何一款14.9元的“疫情隔离险”产品,从封顶赔付金额来看,反而是交通意外占绝对大头。

二

“主菜”不是疫情保障,但近期疫情反弹,商家就顺手以此为噱头吸引眼球了。

保险公司不是公益机构,其目的是盈利。保险公司采取“多对一”模式,通过扩大覆盖面、多收保费来分散单一客户出现风险时造成的损失。在此过程中,通过一系列风险精算、保费投资、条款设置,保险公司可以尽量降低理赔成本,实现总体上“稳赚不赔”。

“防疫隔离险”同样体现了趋利避害的设计思路。例如“众安护身保新冠意外险”规定,隔离津贴的赔付前提是“同一空间内有密切接触”,或“在保险期间及在保险期间结束后21天内确诊后自费集中隔离”。换言之,假如你是密接,但并非“在同一空间内”的密接(密接包括发病前4天在“同一空间、同一单位、同一建筑”),或属于“次密接”,隔离不能获赔;非确诊、非自费的隔离,也不能赔付。

再如“复星联合爱无忧意外伤害保险”,理赔条款中写着“本保险责任等待期为3天,在等待期内开始强制隔离的,我们对本次完整的隔离不承担保险责任”——投保3天内被隔离,不赔。

可见,所谓“防疫隔离险”的理赔条件,与投保人出行规律及各地防疫政策实际情况还有不小的差别。

三

那么,“防疫隔离险”果真一无是处吗?也不是。其实只要符合监管规定,回归“保险”本源,还是有不少价值的。只不过,促进相关产品乃至行业健康发展,需要消费者和保险公司共同努力。

首先,保险公司具有专业知识优势和“最终解释权”,必须自我约束,避免打擦边球。

《保险法》明确规定:对保险合同中免除保险人责任的条款,保险人在订立合同时应当在投保单、保险单或者其他保险凭证上,作出足以引起投保人注意的提示,并对该条款的内容以书面或者口头形式向投保人作出明确说明;未作提示或者明确说明的,该条款不产生效力。

如果保险产品包含防疫、隔离等内容,保险公司应该充分告知消费者理赔规则,切实帮助担心疫情防控影响自己生活的人,双方开诚布公“算明白账”。如果为了冲保费冲销量,打着防疫的幌子,将公平合理的商业保险作为“福利”甚至“躺赚”进行营销,就不地道了。

作为消费者,咱也得头脑清醒,理性看待各类保险产品所谓的“福利”。

“防疫隔离险”的种种特点,让岛叔想起了近几年比较火的“普惠健康保”,后者同样是门槛低、保费低、理赔高、网络销售。当时就有专家指出,普惠型保险本质上是商业保险,其可持续性取决于参保人数、保费高低、赔付额度、受益范围。

“防疫隔离险”何尝不是如此呢?即便是互联网销售改变了保险“高大上”的形象,但商业保险始终没那么多羊毛可薅。大家一定要看清条款再下单,保险可不像有些人说的,创造条件被隔离,“发一笔财”。对待保险的正确心态,应该是希望保费打水漂,而非“出险”“中大奖”。

毕竟,平安是福。