宁德时代业绩下滑遭资金出逃 成交额逾200亿创上市后新高

五一假期后的第一个交易日,全球动力电池龙头宁德时代新能源科技股份有限公司(300750,下称宁德时代)放量下跌,成交额突破222亿元,创下上市以来的历史新高。5月5日,宁德时代大幅低开10.83%,盘中最大跌幅接近14%,创近1年来新低。

截至当日收盘,宁德时代报376元/股,跌8.15%,换手率2.96%,总市值8764亿元。Wind数据显示,有5.82亿元主力资金净流出宁德时代。

4月29日晚间,宁德时代2022年第一季度业绩报告在延期两天后正式披露,“增收不增利”的业绩大幅低于市场预期。自2020年三季度以来,宁德时代首次出现单季度业绩同比下滑。

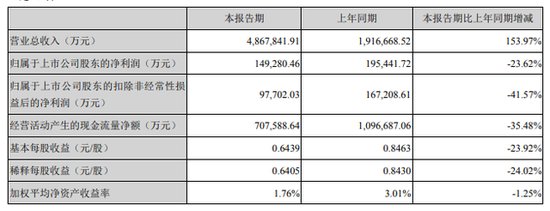

今年一季度,宁德时代实现营业收入486.78亿元,同比增长153.97%;归母净利润14.93亿元,同比下降23.62%;扣非后净利润9.77亿元,同比下降41.57%;经营活动产生的现金流量净额70.76亿元,同比下滑35.48%,上年同期为110亿元。

宁德时代在业绩解读会上表示,2021年以来碳酸锂的涨价为公司的经营带来了压力,但作为动力电池的龙头企业,为了维护行业的发展,一季度之前承担了主要的原材料涨价压力。今年以来,以碳酸锂为代表的原材料涨价过快,公司与主要客户重新协商了价格,共同应对供应链压力,对产品价格进行动态调整。

5月5日凌晨,宁德时代发布最新一期《投资者关系活动记录表》。5月4日举行的电话会议投资者规模为120位,由宁德时代董秘蒋理和董事会办公室主任林美娜作为接待人,会议涵盖16项问题,包括一季度业绩下滑原因、公司如何维持长期合理利润水平等问题。

当被问及宁德时代的长期合理利润水平时,宁德时代回复称,碳酸锂等原材料价格上涨的幅度超过预期,客户端价格传导相对谨慎,叠加一季度销量因季节性因素环比下降,可解释主要环比归母净利润变动原因。

对于未来产品的调价机制,宁德时代表示,“我们与客户友好协商价格有一定过程,不同客户情况和应用场景有差异,不好一概而论。总体来看,已基本完成与客户的协商调价,将在第二季度逐步实施落地。”

此外,宁德时代表示涨价对车企订单的影响在不同应用场景有差异。油价大涨背景下, C端消费及需要考虑油电平衡的场景对新能源车涨价接受度相对较高,但对部分的运营及储能等场景而言经济性影响相对大些。

关于疫情对全年经营业绩影响方面,宁德时代表示,疫情影响分两部分,一部分是公司总部和主要生产基地所在的宁德地区近期发生疫情,在政府快速反应和行动下已于五一节前基本解封,对公司经营影响较小;第二是上海等地疫情致整车厂减产,终端消费可能有点影响,随着目前已在逐渐复工复产,整体影响也不大,预计年内产能可以满足客户需求。

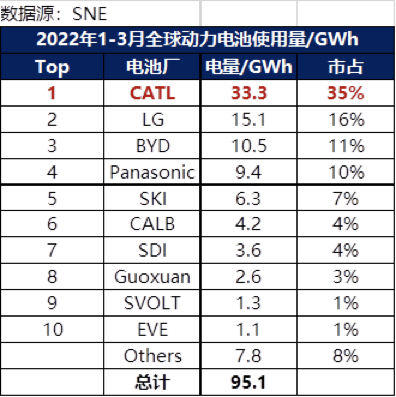

宁德时代成立于2011年,是全球最大的动力电池制造商,动力电池装车量已连续五年位居全球第一,全球市占率达35%。2018年,宁德时代登陆A股创业板。不到四年的时间里,股价从20多元最高涨至692元,区间涨幅达到1900%。2021年是宁德时代股价起飞的一年,年内增幅超600%。

去年5月,宁德时代市值首次突破万亿关口,成为创业板第一家达到万亿市值的公司。此后,获得“万亿宁王”称号的宁德时代股价持续走高,在去年11月市值超越工商银行位居A股第二。2021年12月3日,宁德时代盘中达到上市以来最高价692元,市值突破1.6万亿元,创下历史新高。

2022年以来,宁德时代股价一路回调,宁德时代5月5日盘中最低价相较于去年12月的历史高点,累计最大跌幅已接近50%。财报数据显示,截至一季度末,宁德时代的普通股股东总数为140911户。今日宁德时代市值蒸发1139亿元,相当于每名股东损失80万元。

日前,有消息称宁德时代第二大股东、持股达11.5%的副董事长黄世霖减持自家股票。对此,宁德时代相关负责人对媒体表示否认,“黄董并没有减持,请勿以讹传讹。”

Wind数据显示,今年一季度末相较于去年底,黄世霖、香港中央结算有限公司、HHLR管理有限公司-中国价值基金(交易所)和西藏鸿商资本投资有限公司持股数为“比上期减少”。据深交所官网的董监高及相关人员股份变动查询,今年以来,黄世霖通过大宗交易累积变动4次股份,成交均价在538.4元/股至577.4元/股之间。

目前,各大证券机构仍对宁德时代的后续业绩持看好态度。华安证券认为,宁德时代2022年一季度电池提价实际情况未达预期,但后续提价将逐步落地,预计将在成本端给予宁德时代一定缓释效果。

国金证券认为,宁德时代一季度业绩低于预期的原因是下游合同风险敞口(国内客户没有签原材料补偿协议)、衍生品风险敞口以及转固和存货会计审慎因素。一季度业绩低于预期只是阶段性经营风险敞口因素,不构成板块“卖点”,真正重要的是涨价后终端销量的兑现,只要下游销量能持续兑现,二季度至四季度经营就不存在问题。

光大证券认为,随着宁德时代在全球的市场份额不断增加,另一方面,虽然公司全产业链布局控制成本波动,但是Q1的利润率的下降也反映整个电池环节行业受到原材料涨价影响的情况,向下游车企展示了价格传导的必要性,保证了产业链各个环节合理的利润,我们认为有利于保持行业扩产的积极性以及健康发展。

记者 秦艺逍

热门评论

>>共有0条评论,显示0条