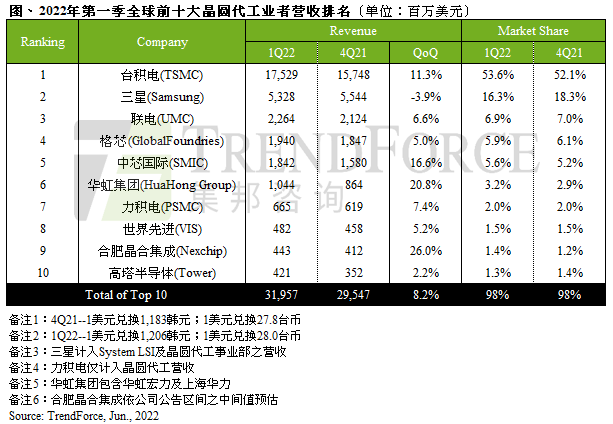

集邦咨询:传统淡季与晶圆涨价效应相抵 第一季晶圆代工产值季增8.2%

TrendForce集邦咨询研究显示,尽管消费性电子需求持续疲弱,但服务器、高性能运算、车用与工控等领域产业结构性增长需求不减,成为支持中长期晶圆代工成长的关键动能。同时,由于2022年第一季产出大量涨价晶圆,推升该季产值连续十一季创下新高,达319.6亿美元,季增幅8.2%,较前季略为收敛。排名方面,最大变动为合肥晶合集成(Nexchip)超越高塔半导体(Tower)至第九名。

三星受终端需求急冻冲击,前十大业者唯一营收下滑

由于台积电(TSM.US)在去年第四季全面调涨晶圆价格,该批晶圆主要于2022年第一季产出,加上高性能运算需求持续旺盛及较佳的外币汇率助攻,使台积电本季营收达175.3亿美元,季增11.3%。而各制程节点的营收季增幅普遍都达约10%,又以7/6nm以及16/12nm制程因小幅扩产使成长幅度最高,仅5/4nm制程营收因苹果(Apple)iPhone 13进入生产备货淡季影响而有衰退。

由于电视,智能手机等市况萎靡,导致System LSI CIS、驱动IC等需求减弱,加上4nm扩产与良率改善速度不如预期,位居第二名的三星(Samsung)成为本季唯一营收负成长晶圆代工厂,营收达53.3亿,季减3.9%,市占率也因此下滑至16.3%。联电(UMC.US)同样受惠于涨价晶圆带动,营收创下22.6亿美元,季增6.6%,列居第三名,不过今年联电新增产能尚未开出,故各制程营收占比大致与去年第四季相同。

格芯(GlobalFoundries)本季营收达19.4亿美元,季增5.0%。由于晶圆出货量大致与前季持平,成长主因是平均单价调整与产品组合优化,位居第四名。另外,作为美系主要晶圆代工业者之一,格芯长年协助生产“美国制造”国安与航天相关芯片,而近期再度规划生产45nm SOI制程产品支持国防航空系统运作,首批生产芯片预计于2023年开始交付。中芯国际(00981)受惠于近期产能顺利开出带动晶圆出货量增加,同时产品组合逐步往结构性紧缺产品转移,如消费性PMIC、AMOLED DDI以及工控、车用PMIC、MCU等,带动营收持续成长,第一季营收达18.4亿美元,季增16.6%,位居第五名。

晶合集成积极扩产挤下高塔半导体,中国大陆三大业者市占超过10%

第六至第八名依序为华虹集团(HuaHong Group)、力积电(PSMC)、世界先进(VIS),分别受惠于产能利用率持续满载、新产能开出、平均销售单价及产品组合调整,营收表现皆有成长。合肥晶合集成第一季营收达4.4亿美元,季增26.0%,成长幅度为前十大业者最高,同时也超越高塔半导体(Tower)跃居第九名,更拉近与第八名世界先进之间的市占差距。据TrendForce集邦咨询了解,合肥晶合集成目前以生产0.1Xμm及90nm大尺寸驱动IC为主,而2022年也将延续积极扩产的基调,目标完成N2厂区产能建置。同时,为降低单一市场景气下行循环可能的风险,亦加速开发TDDI、CIS、MCU与PMIC等多元产品平台脚步,目前合肥晶合集成已与SmartSens合作成功开发90nm CIS产品,量产后将能贡献非驱动IC营收。

列居第十的高塔则是受惠于工控、车用analog相关芯片仍相对紧缺,第一季营收成长至4.2亿美元,季增2.2%。为延续在PMIC领域技术制程优势,近期也积极开拓PMIC技术应用,开发更高电压耐受性并有效缩小芯片面积,以供应CPU、GPU等高性能运算以及车用、工控电源管理所需。展望第二季晶圆代工市况,TrendForce集邦咨询预期,随着少量晶圆代工产能增加带动整体出货成长,将使第二季前十大晶圆代工产值维持成长态势,不过,考量消费性终端产品需求持续不振,加上涨价晶圆贡献已大致反映在第一季,季增幅将再收敛。