存储芯片黎明前的黑暗?DRAM价格逼近原料成本 机构预测七月或迎供需反转

DRAM价格已连续12个月下跌,市场相关人士指出,“现在的价格正接近原料成本”。4月指标性产品DDR4 8Gb批发价为每个1.48美元左右,环比下跌1%;4Gb产品价格为每个1.1美元左右,环比下跌下跌8%。

国金证券报告也显示,存储器价格已跌破历史最低位置(当前DRAM价格距离最高点下跌超60%,部分料号现货价与合约价已经出现倒挂),价格潜在下跌空间较小。

拐点何时到来?曙光或许就在前方。

TrendForce发布报告指出,全球DRAM芯片需求预计最早将在7月份超过供应,这一变化将减轻因芯片低迷而陷入困境的半导体公司的压力。

另外,预计今年全球DRAM需求将超过1054亿片2GB芯片,超过预估的1043亿片供应量——而TrendForce 4月的报告中,曾预计今年DRAM需求为1460亿片,供应量为1550亿片,换言之,DRAM的供应过剩将继续损害全球芯片制造商的利润。

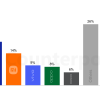

值得一提的是,TrendForce近期还调整了今年存储芯片供应过剩率预估值:其中,将DRAM预估值从此前的0.9%调整至-1%,将NAND Flash预估值从3%调降为-0.5%——正值意为供过于求,负值则为相反。

行业订单涌入 存储厂商有望迎来戴维斯双击

是什么促使TrendForce将供应过剩预期直接转向供不应求?主要原因还是三星减产。公司之前表示,将把内存产量减少到“一个有意义的水平”,其已开始削减传统产品的产量,而这些产品的产量已经足以满足中长期需求。

而从需求端来说,近日智能手机与服务器厂商对存储芯片供应合同的询问数量有所增长,且AI服务器DDR5订单不断涌进,HBM、DDR5等高附加值DRAM的需求也在持续攀升。同时,存储器厂商部分需求领域已出现急单,客户需求回温、急单涌入,而且“量也不少”。

在这种情况下,TrendForce近期也已上调了32GB DDR5的二季度均价预期,从之前的75美元调高至80-90美元。

中泰证券指出,存储芯片上行周期弹性极佳:

股价方面,以美光为例,上行周期中其股价从低点到高点涨幅超200%,股价和估值极具弹性。股价较基本面提前启动,且季度营收同比增速先达周期高点,后股价达周期高点。在周期底部,美光PB估值仅1倍,而在周期上行时,最高可达3-4倍。

产品价格方面,复盘上轮存储价格反弹,合约价涨幅40%-90%不等,现货价涨幅80%-170%不等,预期上行周期存储价格反弹力度大、反弹时的价格上涨速度快。

分析师进一步指出,半导体细分赛道中,存储板块有望较早复苏,如今各家厂商降低产出、推动供需情况改善,且行业具备量价齐升逻辑,叠加AI强驱动,存储厂商有望迎业绩与估值的戴维斯双击。建议关注兆易创新、东芯股份、北京君正、深科技、普冉股份、江波龙等。