谁制造了最多的芯片?

在AMD 创始人杰里·桑德斯 (Jerry Sanders) 一开始说“Real men have fabs”这句话的时候,本意可能是为了讽刺那些没有晶圆厂的Fabless。但后来,随着台积电的成立和发展壮大,这句话也成为了Jerry Sanders挥之不去的一个“阴影”。后来,AMD剥离晶圆制造业务,行业开始了新的变革。

但从现在的行业发展看来,Jerry Sanders的这句话似乎又成为了显现实,只是真男人的男人换了个主体。

IDM时代的瓦解

在变革时代之前,所有半导体公司都是集成器件制造商 (IDM),掌控着所有半导体的设计、制造、封装、测试和销售。但后来,成为半导体制造各方面的领导者变得越来越复杂和昂贵。只有少数公司拥有继续作为 IDM 的市场地位和财务实力。

第一个被外包的业务是后端制造、封装和测试。它是劳动密集型的,不是增加显著经济价值的制造过程的一部分。首先,业务转移到亚洲,后来,随着专业公司的出现,业务完全外包。外包组装和测试(OSAT)市场诞生了。

各个公司仍然从事制造的前端(晶圆加工)。

20世纪80年代末,中国台湾政府向台积电创始人张忠谋提供了一张空白支票,以建立当地半导体产业。他曾在德州仪器公司工作,观察到日本半导体工厂的表现明显优于美国晶圆厂。日本成功地将他们的社会转变为以技术为基础的经济,并在十多年的时间内超越了美国。

张忠谋向英特尔和德州仪器提出投资该公司的提议,但遭到拒绝。飞利浦决定用他们的制造技术和知识产权换取新公司四分之一的股份,第一家代工厂诞生了。

建造晶圆厂和开发新技术的成本不断增加,限制了该行业新初创企业的数量。然而,新公司可以进入市场,台积电承担开发技术和建设工厂的资本支出成本。无晶圆厂公司创造了一个新的细分市场,在设计方面展开竞争,并让台积电负责制造。2008年,AMD放弃了自己,转而采用无晶圆厂。

目前的市场结构

从那时起,半导体市场已成为一个更加复杂的子市场和类别网络。随着该行业已从经济引擎上升为国家安全问题,这种情况正在发生。了解半导体行业发生的事情从未如此重要或具有挑战性。

我们不断分析行业并提供数据和见解甚至还建立了一个模型。这使我们能够研究价值链不同子市场之间的接口,并及早发现市场波动。

在价值链中,某个人的未来可能是另一个人的过去。我们并不是说我们的分析是正确的或者不能改进,我们只知道它现在对我们有用,并且我们必须继续改进它。

我们的行业模型的图形表示如下:

该模型具有代表半导体业务不同阶段的区域。中间的设计区是设计权威和绝对产品所有权所在。左侧的制造区代表 前端晶圆制造,右侧是 EMS 或 OEM 的系统组装以及分销渠道(如果适用)。

引入“品牌区”是因为一些半导体设计所有者也对其产品的最终用户拥有可见的品牌。

右边是半导体产品的最终用户。我们与四个不同的类别合作。最新的大型资本项目代表了最近改变了行业动态的大型云和人工智能项目。

顶部的“投资区域”代表实现设计和制造所需的内容。底部的“供应区”代表前端和后端制造的供应通道。

我们监控这些区域之间的边界,以获取可以启发我们了解半导体市场发生的情况的见解。

主要半导体商业模式

该行业最传统的商业模式是集成器件制造商(IDM),负责价值链的设计和制造。

由于建设晶圆厂的成本不断增加,只有最大和最赚钱的公司才能维持这种商业模式。存储器公司也遵循这种模式,因为存储器的竞争力与制造的竞争力密切相关。

台积电的崛起让半导体公司走向无晶圆厂 ,将前端制造外包给代工厂,专注于半导体产品的设计、销售和营销。

少数公司采用混合模式,他们拥有自己的晶圆厂,同时也使用代工厂。这种工厂/代工厂模式在模拟和功率器件公司中很受欢迎,这些公司可以运营模拟和功率器件工厂,尽管领先的数字制造超出了他们的能力范围。

一些具有特殊需求的半导体客户现在规模如此之大,以至于他们设计的芯片供内部使用。这些芯片设计客户主要是拥有大型云和人工智能数据中心的科技公司。

最后一类是品牌客户。在这一类别中,半导体不能直接购买,而是系统的一部分。内部的半导体作为系统的一部分向市场“贴牌”。苹果公司开创了这一类别,该公司在营销中宣传其产品的半导体成分。最近,英伟达也凭借其基于 GPU 的人工智能系统进入了这一类别。

由于两种相互交织的趋势,未来将会出现一些类别。从 CPU 到 GPU 的迁移需要从组件迁移到系统才能工作。

谁制造了最多的芯片

随着半导体行业从经济驱动的全球产业转变为受政治影响的国家安全领域,市场构成的教育水平已经恶化。由于该行业的复杂性,目前还没有关于芯片物理制造地点的详细信息。每个芯片在价值链中移动时都有多个原产国。

但是,可以肯定的是,大多数芯片不是在台湾或台积电制造的(Most chips are not made in Taiwan or by TSMC.)。

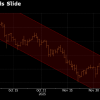

我们的研究基于政治影响力最大的公司注册所在国以及财务财产、厂房和设备 (PPE)。制造能力与PPE不同,但在半导体行业,PPE最重要的部分是制造。2024 年第 4 季度,PPE 增长最显显著是中国大陆,而台湾地区则出现下滑。欧洲也表现出强劲的增长,这需要纳入政治对话。

应用我们的行业模型可以得到以下输出:

这与媒体描绘的形象不太不同。因为从PPE的角度来看,采用代工模式的两大IDM(英特尔和三星)占据主导地位,晶圆厂 PPE 实际上正在下降,而所有其他领域都在增长。

采用混合晶圆厂/代工模式的公司的增长令人着迷。这表明,规模较小的混合晶圆厂/代工厂公司添加 PPE 的速度比其他模式更快,这表明它们更像是一家制造公司,而不是一家无晶圆厂公司。

传统上,他们无法参与加工半导体的疯狂制造竞赛,而是将其外包。与此同时,这些公司还在其工厂生产模拟和电源产品。虽然价格仍然昂贵,但这些工厂不需要与加工零件相同的疯狂技术。

行业投资情况

由于半导体行业的 PPE 贬值速度相当快,代表着技术的快速发展,半导体行业的制造部分依赖于现金流量表中资本支出或 PPE 增加项下显示的high-octane资本注入。

虽然无晶圆厂半导体公司可以将资本支出与收入之比(多少收入用于资本支出)控制在 3-4%,但 IDM 需要将 28% 的收入重新投入资本支出,如下所示。

该图表还揭示了混合晶圆厂/代工模式公司的制造兴趣。虽然 Analog Devices 和 NXP 与无晶圆厂模式更加一致,但英飞凌和欧洲的 ST 正在追求更多的制造。位居榜首的是德州仪器 (TI),2023 年第 4 季度的收入与资本支出比率为 29%。

TI 最近的 2024 年第一季度业绩显示,该公司目前的这一比例为 34%,显示出对更多制造的坚定承诺。该公司还预计能够从美国芯片法案中获得更多的资助。

Foundry投资情况

“大多数芯片是在台湾制造”故事的正确版本应该是“大多数代工制造是在中国台湾”。2023年第4季度,台积电占晶圆代工市场62%的营收和87%的营业利润。

代工厂的资本支出与收入比率如下所示:

虽然中国台湾代工厂的投资很高,但中国大陆代工厂的投资却大大超过。有时,资本支出高于收入,表明代工厂在与重置不同的经济系统中运营。最近,美国代工厂的业绩也有所上升,现在的资本支出与收入之比略高于台湾。