3年亏损180亿 IPO能不能成哪吒汽车的救命灵药?

对于大部分人来说,处在新势力造车集团第二梯队的哪吒汽车,是一个相对陌生的存在。最近半年,关于哪吒汽车的讨论主要有两点:

第一,它从 2022 年的新势力年度销冠,变成了 2023 年唯一销量下降的车企,一些看衰新能源的人,已经把它比作了“下一个威马或者高合”。

第二,它得到了自身投资人周鸿祎带来的泼天流量,只是流量来得似乎不太体面。在那场以宣传新车为目的的直播里,“周鸿祎批评哪吒 CEO”这个尴尬的话题词却冲上了微博热搜。

令人惊讶的是,这家看起来正处于艰难处境的车企,现在却要准备要冲击 IPO 了。

6 月 26 日,哪吒汽车品牌所属公司浙江合众新能源汽车股份有限公司向港交所递交招股书,向着中国新势力第六股发起冲击。

在目前新势力造车的版图里,四家新势力“蔚小理零”和背靠吉利的极氪汽车已经成功上市,但目前依然只有理想汽车一家在去年实现了扭亏为盈。新势力的故事进行了 10 年后,人们愈发明白,这个赛道没有一夜暴富的神话,而是一场耐心经营的马拉松。

随着国内竞争进一步加剧,哪吒汽车将出海和全球化定位了下一阶段的重点。这家在招股书中希望“成为新能源车企全球化的领军者”,把目标瞄准了还处于起步阶段的东南亚市场,希望将过往积累的产品、经销商管理等经验复用于出海,找到一条属于哪吒自己的生存和增长之路。

昔日销冠,困在低价和B端市场里

2022 年,在成为新势力年度销冠后,哪吒汽车 CEO 张勇曾经这样表达过面向未来的目标:比起蔚来、理想等售价在 30 万元以上定位高端的车企,哪吒的目标市场要大好几倍,所以“销量也要比它们大好几倍,才算一样优秀”。

张勇的话在当时有两层含义。第一,哪吒要坚持“为人民造车”的口号,继续走性价比的路线;第二,哪吒的销量目标是实现翻倍的增长。

在招股书中,哪吒将自身产品的价格区间描述为“150000-45000 美元之间”(折合约 10.9-32.7 万元人民币)。但从实际销售情况看,2023 年哪吒最畅销的两款车型官方起售价均低于 10 万元。尽管单车平均售价呈逐年上涨趋势,但 2023 年这个数字也只是刚刚超过 10 万而已(10.9 万元)。

更为遗憾的是,性价比的定位是稳住了,但来自人民的销量却没有上涨。在新能源汽车整体销量快速上涨的 2023 年,哪吒全年只交付了 127,496 辆汽车,落后于四家已经上市的车企理想、蔚来、零跑、小鹏,不幸成为了唯一销量同比负增长的新势力车企。

相比新势力中的领头羊蔚小理以及背靠吉利的极氪,哪吒在面向大众消费者时,既没有明确的科技标签,也没有冰箱沙发彩电等营销抓手,一直没有建立起明确的品牌形象。此外,在 10 万元上下的新能源细分市场里,哪吒还要面临行业龙头企业比亚迪的竞争。无论是从品牌影响力,还是在供应链、成本管理上,现阶段的哪吒几乎没有优势可言。

所以,在国内这样的竞争环境下,哪吒需要下足苦功夫。必须挖掘到细分市场中用户更具体的需求,才能找到合适的生态位。一个广为流传的故事是:2020 年,哪吒 V 通过“大车打小车”的错位竞争方式,从长安、奇瑞等传统车企手中,抢到了 A0 级 SUV 的一定市场份额。

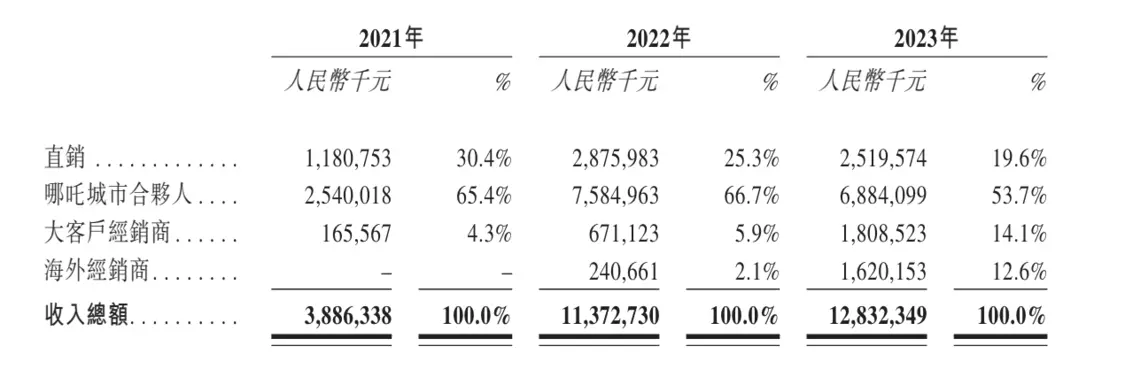

营销方式上也要下足功夫。在招股书中,哪吒汽车的销售收入被划分为了 4 类,除海外经销商外,国内部分分为直销、哪吒城市合伙人以及大客户经销商 3 类。

哪吒过去3年销售收入占比 | 来源:合众新能源招股书

根据招股书的描述,大客户经销商“大批量购买我们的车辆,转售给网约车公司、出租车公司和驾校等组织”,也就是通常所说的 ToB 业务。可以看到,在国内业务中,过去 3 年里涨幅最大正是“大客户经销商”,营收数额两年翻了近 11 倍,而直销部分的收入占比则逐年下降。所以,尽管哪吒近年来希望在C端市场建立起更好的形象,但事实上B端业务依旧为它们逐渐增长的营收做出了重要的贡献。

其实,ToB 是哪吒成立以来一直贯穿其中的重要路径。2018 年,哪吒首款车型 N01 发布前就收到了近 5 万订单。而这些订单主要来自于当年的共享出行平台。张勇曾在接受采访时透露,2019 年哪吒 N01 来自 B 端的销量占比超过了 50%。

在 ToC 销售层面,哪吒其实可以被视作一家“非典型新势力”。蔚来、理想、小鹏都以自营门店为主,截止 2023 年全国门店均接近 500 家(其中蔚来和理想是 100% 直营)。直营的核心目标是提供一致的价格体系和更优质的服务。但哪吒的 ToC 业务一直以经销商模式为主,即招股书中提到的“哪吒城市合伙人”。2023 年,哪吒在全国的直营门店为 114 家,经销商门店为 425 家。

其实,无论是 ToB 业务占比较高还是在 C 端大量采取经销商模式,严格意义上来说都不成为哪吒汽车的问题。毕竟从运营成本来说,我们不能苛求不同厂商为定价相差 2-3 倍的产品提供相同品质的服务。

哪吒汽车今年发布的中型SUV哪吒L | 来源:哪吒汽车

哪吒汽车真正需要快速改善的,是它们迄今为止依然为负的毛利率。尽管新势力车企目前只有理想实现了营收层面的扭亏为盈,但 5 家上市车企的单车毛利率均为正,意味着亏损主要来自于研发等其他层面的投入。相比之下,毛利率为负对于亏损而言显然是个消极的信号。过去三年,哪吒汽车累计亏损 183.73 亿元。

哪吒表示,后续将通过优化产品组合、增加国际销售、采取更好的成本控制,并提出将通过持续推出新车型、开拓海外市场、提供更多增值服务(如分时租赁、电池梯次利用等)、自主研发核心零部件等方式提高收益。哪吒 CEO 张勇此前表示,哪吒计划在今年第三季度发布新车型并且重新发布品牌,目标是以更清晰的品牌定位触达 C 端消费者。

2024 年,哪吒目标销量为 30 万台。截止 5 月底,累计交付:43,564,占全年销售目标的 14.5%。

出海,开垦新能源处女地

在哪吒 30 万的年销量目标里,其中 10 万台来自海外市场。在招股书里,哪吒明确把目标定位“成为新能源车企全球化的领军者”。在国内激烈竞争的市场环境下,出海是哪吒汽车锚定的重要增长方向。

2023 年,中国超越日本成为了全球汽车出口最多的国家。和国内新能源汽车单月渗透率接近 50% 不同,出口仍以燃油气为主,新能源车只占了大约 1/4,还包括特斯拉上海工厂制造出口的超过 30 万台整车。所以,对于中国企业来说,新能源汽车出海依然是一个有巨大成长空间的市场。

不过,在目前日益复杂的国际局势里,出海并不是一件简单的事。新势力中的另一家车企零跑,通过和欧洲知名汽车制造厂 Stellantis 的合作,拿来了通往欧盟市场的门票。哪吒则把目的地定在一些开发初期的处女地市场。

第一阶段的出海重点是东南亚。比起美国和欧盟市场,东南亚并没有成熟的本土汽车工业,所以当地政府对外资车企进入当地的态度相对友好而开放。更重要的是,东南亚被视为是新能源汽车的处女地。据灼识咨询,2023 年东南亚新能源乘用车渗透率仅为 3.8%,预计 2028 年将提升至 19%(超过 100 万辆)。

相比起欧美单价更高,但对产品更加挑剔的用户来说,东南亚地区由于气温适宜,对电池续航等产品细节要求相对较低,用户更看重产品性价比等特点。

这恰好和哪吒汽车在本土市场前 10 年里积累的相关经验契合。它们在在招股书中写道:“东南亚等新兴市场有望复制中国新能源乘用车市场发展规律”,除了东南亚,它们后续还打算进入中东、拉丁美洲、非洲等市场。

2023 年,哪吒汽车共出口汽车 17019 辆,占总销量的 13.7%,贡献了 12% 的销售收入。以上险量计算,哪吒汽车成为了东南亚新能源乘用车排名前三的品牌。

哪吒汽车泰国工厂投产仪式 | 来源:哪吒汽车

东南亚有着相对较好的宏观政策环境。泰国政府对中国进口的电动汽车的零关税政策从 2018 年开始,现已延长至 2025 年;此外,中国车企可以可以通过轻资产的模式,快速在当地建立起代工。截止目前,哪吒汽车在泰国、印尼部署的两家工厂已经投入规模化生产,年产能均可以达到 3 万台;马来西亚工厂预计于 2025 年初投入使用,年产能为 1.5 万台。

哪吒在国内熟悉的经销商合作模式,在海外也同样适用。由于没有本土汽车工业,经销商在东南亚汽车市场扮演着举足轻重的角色。哪吒汽车海外事业部副总经理保壮飞此前在接受多家媒体采访时都曾提到,在泰国,经销的品牌效应甚至超过了主机厂。

目前,东南亚汽车市场依然主要被日系车主导。据《日本经济新闻》报道,2023 年泰国市场的日系车占比大约为 78%。除哪吒汽车外,比亚迪、长城、埃安、极氪等中国车企也纷纷在泰国市场布局新能源出海战略,哪吒汽车今后也将面临本土车企在海外的挑战。

截止 2023 年底,哪吒汽车已在海外 28 个国家和地区设立了 100 余个销售网点和售后网站。

漫漫 IPO 之路

哪吒的母公司浙江合众新能源有限公司成立于 2014 年,与蔚来汽车“同龄”。创始人方运舟在奇瑞有着 16 年的工作经验,是奇瑞新能源汽车项目的早期重要参与者。

但是和迄今为止已经在资本市场上融资过千亿的蔚来相比,合众新能源起初并没有像其他互联网造车势力一样,得到投资机构太多的青睐。早期,它们在资本市场上选择了另一条路:从地产商手里拿钱。

2017 年,彼时还风光无限的地产公司华夏幸福董事长王文学个人出资 3.3 亿元收购了合众新能源近 53.4% 的股份,成为最大股东的同时,也取代方运舟成为公司新的法人。当时,市场对这笔投资有两种观点:第一,王文学看好共享出行赛道;第二,投资新能源赛道也可以有助于华夏幸福拿到建设新能源产业园。

但地产造车的故事并没有持续太久。2018 年 11 月,由于地产主业开始面临流动性危机,王文学退出,合众新能源的法人重新变成了创始人方运舟。同年,张勇离开北汽新能源,加入哪吒汽车。

新能源车和中国足球一样,曾经被地产商视为“多元化”布局的一环 | 来源:视觉中国

相比背靠恒大的恒驰,以及传闻让融创孙宏斌都“总体满意”的法拉第未来,哪吒显然是被地产掺和过的新势力里幸运的那一家。随着王文学撤出,公司的运营也逐渐走上正轨。2018 年底,哪吒的首款量产车 N01 在广州车展正式上市。根据哪吒汽车官网介绍,凭借 B 端订单,当年就交付了 4803 辆新车,交付量于次年过万。

地方产业基金一度是地产商撤出后,哪吒重要的融资来源。2020 年,张勇在接受《财经》杂志采访时表示:“来自地方产业基金的占比超过了 60%”。

2021 年,周鸿祎的 360 公司成为了哪吒汽车的新股东,以 29 亿人民币的投资入股哪吒汽车,成为当时的第二大股东。周鸿祎提出的“为人民造车”的理念,也一直沿用至今。

招股书显示,截止递表前,合众新能源股权结构较为分散,除创始人方运舟以及一致行动人外,还有地方国资、宁德时代和三六零安全等民营资本。

合众新能源股权架构 | 来源:来源:合众新能源招股书

哪吒汽车最近一笔融资发生在今年 4 月,桐乡国投、金合股权、民生股权基金等 3 家国有资本背景的投资方宣布投资 50 亿元,并明确写到用于“支持合众汽车尽快实现 IPO”。

根据招股书披露的交叉轮投资,四名投资人以人民币 34.26 亿元的代价获取哪吒汽车 8.08% 的股权,据此推算,哪吒汽车去年 8 年的估值约为 424 亿元。

但盈利能力和流动性,终于是市场投资者对新势力车企的两大考核维度。前文已经提到,目前除理想汽车外,新势力均未得到盈亏平衡点;而对于哪吒来说,流动性是市场另一个质疑的关键。过去三年,哪吒汽车累计亏损 183.73 亿元。截止去年年底,哪吒汽车的现金及等价物仅有 28.36 亿元。

从现实情况推算,港股的另一家以出海为主要叙事的新势力上市公司零跑汽车目前市值约为 293 亿港元(折合人民币约 272 亿元)。以零跑为参考系,哪吒现在应该很难拿到太高的估值。

但对于新势力车企来说,获取足够的资金,活下来争取通往决赛圈的门票,应该是此时此刻比估值高低更重要的事。