20年前的互联网泡沫破灭 正困扰着AI驱动的美国股市

当前的AI热潮,以及颇具弹性的经济和强劲的盈利,提振了标普500指数,并于今年创下了新高。与此同时,以科技股为主的纳斯达克综合指数自2022年底以来上涨超过70%。AI引发的美国股市上涨,不禁让人们与二十年前的互联网泡沫进行对比,并引发了人们的担忧,即对AI的乐观情绪是否已经导致股价过高。

虽然各种指标显示,股票估值和投资者的热情尚未达到世纪之交时的峰值,但相似之处也很容易被发现。包括AI芯片制造商英伟达在内的一小群大型科技股(当前市场的代表),让人回想起20世纪90年代末的“四骑士”:思科、戴尔、微软和英特尔。

英伟达股价在最近五年内上涨了近4300%,这种令人眼花缭乱的涨势唤起了人们对网络设备制造商思科的回忆。根据金融服务公司BTIG的数据,思科的股价在2000年达到峰值之前的五年里飙升约4500%。

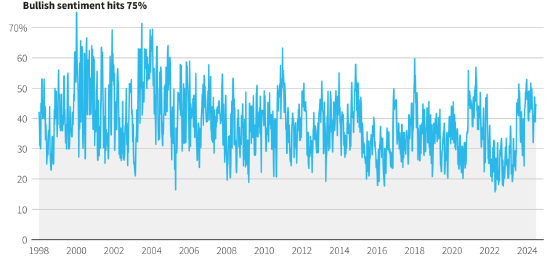

与此同时,这些公司的估值也在增长,尽管许多科技巨头的财务状况似乎比20世纪90年代末和21世纪初的互联网巨头要好得多。而其他方面的指标,如投资者看涨,尚未达到世纪之交的泡沫高峰。

但令人担忧的是,AI驱动的这波热潮可能以与互联网繁荣时期相同的方式结束,即史诗般的崩盘。在短短三年多的时间里几乎翻了两番后,纳斯达克综合指数最终于2002年10月暴跌近80%(与2000年3月相比)。几乎同期,标普500指数翻了一番,最终下跌近50%。

虽然亚马逊等几只互联网股票幸存下来,并最终蓬勃发展,但其他股票从未却恢复过来。

富国银行投资研究所(WFII)高级全球市场策略师Sameer Samana表示:“没有人确切知道这一次的AI热潮会出现什么结果。”同样,最终的长期赢家也存在不确定性。

根据LSEG Datastream的数据,与互联网热潮相呼应的是,信息技术(IT)行业已占据标普500指数总市值的32%,这是自2000年以来的最大比例,当时的该比例近35%。而且,微软、苹果和英伟达这三家公司就占到了20%以上。

但Datastream的数据显示,现在科技股的估值比互联网泡沫顶峰时要温和,预期市盈率为31倍,而2000年的这一比例高达48倍。

另外,英伟达和思科的估值差异也很明显,思科是支持互联网基础设施的主要产品提供商,其股价尚未重新调整互联网繁荣时期的峰值。

Datastream的数据显示,虽然这两只股票均大幅飙升,但英伟达的预期市盈率为40倍,而思科2000年3月的预期市盈率高达131倍。

Capital Economics分析师还指出,当前的涨势更多地是由稳健的盈利前景而不是不断增长的估值推动的,这表明这一次基本面更多地是驱动因素。

Capital Economics的一项分析显示,自2023年初以来,科技、通信服务和非必需消费品(当前的市场领导者)行业的每股预期收益增长速度要快于市场其他行业。相比之下,20世纪90年代末和21世纪初,这些行业的预期收益增长速度与市场其他行业相似,但其估值飙升速度要快于其他股票。

更广泛地讲,标普500指数21倍的市盈率虽远高于历史平均水平,但低于1999年和2000年的约25倍的水平。

Capital Economics分析师在一份报告中称:“我们的基本预期是,在整个市场的估值达到2000年的水平之前,这一次的科技泡沫不会破裂。”

一项调查显示,当前的看涨情绪为44.5%,高于37.5%的历史平均水平,但低于2000年1月时的75%。这种看涨情绪通常被视为泡沫破灭前令人担忧的高水平。

虽然AI泡沫尚未成为定局,但许多投资者担心,如果美国经济增长保持强劲且科技股继续走高,未来几个月的指标可能会变得更加令人紧张。

金融经纪公司Jones Trading首席市场策略师Mike O‘Rourke表示:“确实有很多相似之处。当出现泡沫时,通常它的根源是出现一些真正的、积极的、根本性的发展,并导致了人们为事物付出任何代价的热情。”