中国半导体设备取得长足进步

由于冠状病毒带来的特殊需求,全球半导体市场在2022年创下了5740亿美元的历史新高。然而,2023年,特殊需求结束,经济进入衰退,下降约8%至5269亿美元。今年(2024年),经济预计将从衰退中复苏,达到6112亿美元,超过新冠特殊需求的峰值。

与此同时,与半导体市场一样,由于冠状病毒带来的特殊需求,设备市场在2022年创下了1076亿美元的历史新高。然而,到2023年,当半导体市场大幅下滑时,设备市场规模将达到1063亿美元,仅下降13亿美元(2%)。换句话说,可以说2023年半导体和设备市场的行为将出现较大分化(图1)。

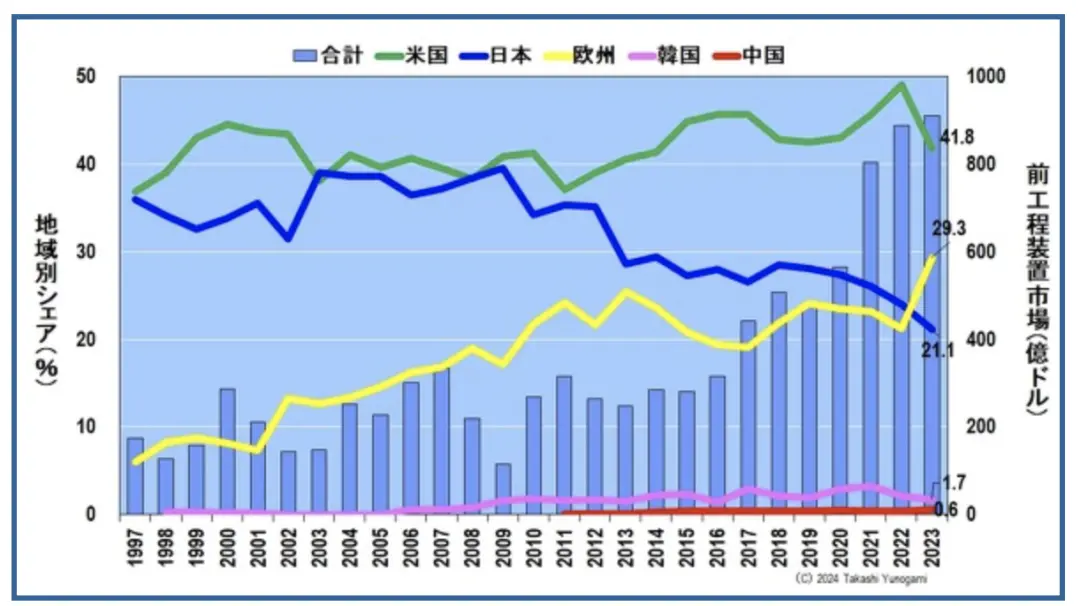

那么为什么会出现这种差异呢? 本文认为,这种差异是由于受到美国出口限制的中国大量购买光刻设备造成的。接下来,我们将分析主要前端设备制造商的出货值趋势,并解释北方华创(NAURA)、中微半导体(AMEC)等中国制造商的快速进步。最后,我们要揭示一个事实,即日本前端加工设备的份额持续下降,到2023年将跌至第三位,仅次于美国和欧洲。

日本的半导体政策正在朝着不太可能实施的方向发展,比如Rapidus和台积电熊本工厂,而且没有迹象表明该公司会采取任何措施来提高设备制造商的竞争力。因此,只能依靠各设备厂商的自救努力来应对前端设备份额下降的危机。我们只能希望前端设备产业不要变得像日本的半导体器件产业一样。

中国在区域设备市场中快速增长

2023年全球半导体与设备市场差异的原因可以通过按地区查看设备市场来明确(图2)。 2022年至2023年,台湾和韩国将出现显着下降,而中国和美国将出现显着增长。此外,日本和欧洲似乎几乎持平。

在这里,我们总结了2022年和2023年各个国家和地区的设备市场,以及2022年到2023年的增减情况。预计到2023年,中国大陆将增加83.3亿美元,美国将增加15.7亿美元,欧洲将增加1.8亿美元,而韩国将增加15.6亿美元,台湾将增加68.8亿美元,日本将增加420百万美元,其他地区则减少了 23 亿美元。加起来,2022年至2023年全球经济将下降13.9亿美元。

换言之,可以说乍一看几乎持平的全球设备市场的增减,根据各个国家和地区的不同,差异很大。其中,已成为全球最大的中国装备市场增长尤为迅速。那么,为什么2023年中国设备市场在经济衰退的情况下却增长如此之大呢?

光刻设备因各类前端设备出货量快速扩张

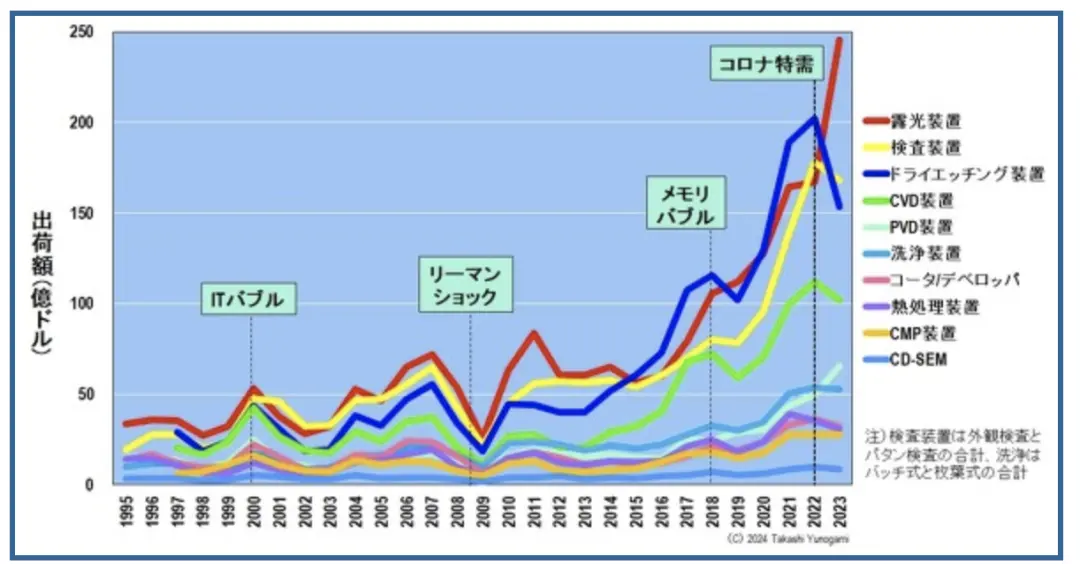

图4显示了各类前端设备的出货额趋势。另外,该图描绘了检查装置的目视检查和图案检查的合计、清洗装置的批量式和单片式的合计。

现在,再看上图,我们看到2023年,当因为疫情引起特殊需求崩溃时,许多设备市场,例如干蚀刻设备、检查设备和CVD设备将下降。然而,曝光设备市场迅速扩大,超越了此前排名第一的干蚀刻设备市场,以246亿美元成为最大市场。此外,PVD 设备也在增长,尽管速度不如曝光设备(其原因将在后面讨论)。

这里,2023年,当半导体衰退来袭时,中国的设备市场正在显着增长,曝光设备市场正在迅速扩大。这两件事被认为是相关的。理由如下。

2022年10月7日,美国对中国可制造先进半导体的设备实施出口限制。日本和荷兰也决定与美国法规保持一致,日本从 2023 年 7 月起暂停 ArF 浸没设备等设备的出口,荷兰从 2023 年 9 月起暂停出口,日本对 23 种物品实施出口限制。

因此,有人认为,中国在日本和荷兰实施出口限制之前,在最后一刻(无视经济原则)订购了大量ArF浸液。这或许是中国设备市场快速扩张以及2023年曝光设备市场快速增长的一个因素。

同样的现象也可以在前端设备厂商的出货值走势中看到。

ASML出货额跃居前端设备厂商榜首

下图显示了主要前端设备制造商的出货值趋势。 2022-2023年,美国应用材料公司(AMAT)小幅增长,泛林集团(Lam)、东京电子(TEL)、KLA下降,而欧洲主业为曝光设备的ASML快速增长,AMAT增长追上了他,跳到了山顶。

其背后的原因被认为是来自中国的ArF沉浸式订单量较大,这从ASML按曝光设备的出货量趋势可以清楚地看出。 ASML 每年出货约 80 个 ArF 浸入式装置。然而,到 2023 年,ArF 浸入式装置的出货量为 125 个,大约是其数量的 1.5 倍。增加的大部分似乎已出口到中国。

简单总结一下,2023年半导体衰退来袭时,全球设备市场之所以几乎持平,是因为当荷兰ASML联合美国对中国实施出口限制时,我们可以假设:这是因为他们下了很多订单。由此,中国设备市场快速增长,曝光设备市场迅速扩大,ASML在设备厂商中出货量跃居第一。

出货量排名前五位与后五位之间的差异

现在再看图5,我们看到ASML出货量排名第一(237亿美元),AMAT排名第二(204亿美元),Lam排名第三(115亿美元),TEL排名第四(103亿美元)。 )。 有一个很大的不同。第三、第四名与第六名KLA(76亿美元)之间也存在较大差距。而且,第五名及以上与第六名及以下之间差距很大。简单来说,第五位及以上和第六位及以下之间,差距极其巨大。

但在图5中,排名第6位及以下的设备商的行为并不清楚,所以我画了一个纵轴为对数的图表(图7)。结果表明韩国的SEMES正在增长。此外,2016年以来,中国的NAURA快速增长,日本的Lasertec也快速增长。此外,研究发现,自2018年以来,中国AMEC一直在增长。

中国北方华创装备排名进入前十

这里,我们列出了2000年以来设备制造商销量排名前10名的变化趋势(图8)。首先我们可以看到,从2007年开始,前五名厂商就已经固定了。不过,前五名的排名偶尔会发生变化。

另一方面,第六位以下的排名每年都有很大变化,但自2016年以来,SEMES一直进入前十。 2023年,中国北方华创首次排名第8。

这是中国装备制造商首次进入前十名。因此,这是一个相当划时代的事件。此外,关于图4所示的各种前工序的出货量,表示虽然2023年许多设备将减少,但曝光设备和PVD设备将增加。 PVD 设备的增加似乎是由于NAURA 出货量的增加。

另一家中国设备制造商中微电子截至2023年排名第17位,可能仍需要相当长的时间才能跻身前十。不过,由于销量已经与尼康持平,中微未来可能会像北方华创一样成为不可忽视的设备制造商。

2023年各公司各类前端工艺设备占比

图9总结了各公司的前端设备份额、欧洲、美国和日本的份额以及2023年的市场规模。

首先看欧美日地区份额,ASML所在的欧洲垄断了94.2%的曝光设备。在美国,以AMAT、Lam、KLA为中心的有3家,包括干法刻蚀设备(62.3%)、CVD设备(66.0%)、溅射设备(87.9%)、CMP设备(70.4%)、视觉设备。检验设备(69.6%)和型式检验设备(90.3%)。

另一方面,在日本,涂布机/显影机(94.1%)、热处理设备(93.3%)、单片清洗设备(64.6%)、批量清洗设备(80.1%)、掩模检查设备(54.5%)、CD -SEM(70.3%),占比最高。

但日本占有率较高的设备市场规模并不是很大。另一方面,欧美占据前端设备全球市场份额,市场规模超过100亿美元。 ASML占246亿美元曝光设备中的94.6%,Lam和AMAT合计占154亿美元干蚀刻设备中的62.3%,KLA和AMAT占127亿美元视觉检测设备中的69.6%,以及69.6%。 102亿美元CVD设备中AMAT和Lam占66.0%。

也就是说,来自欧美的AMAT、ASML、Lam、KLA专注于市场规模较大的设备,垄断了全球市场份额。似乎有一种基于营销的自上而下的策略。

那么,所有前端流程的区域份额是多少?

日本前端设备份额持续下降

我第一次注意到奇怪的事情是在两年前的 2022 年夏天。

众所周知,日本的半导体器件产业已遭到重创,但我原以为日本的设备和材料具有很强的竞争力。然而,在计算所有前端设备的地区份额时发现,自2010年以来,日本设备的份额大幅下降。

这种情况在接下来的一年2023年也没有改变。

此外,到了2024年,情况进一步恶化(图10)。 2023年,前端设备分地区份额为美国41.8%、欧洲29.3%、日本21.1%、韩国1.7%、中国0.6%,日本位居第三被欧洲超越后第一次跌倒。

在这一点上,要再放心一点是很危险的,因为与第三名的日本、第四名的韩国和第五名的中国之间仍然存在很大差距。这是因为韩国和中国的设备销售数据很难收集到准确的数字,因此韩国和中国的销售份额可能会更大。

特别是中国以设备自主制造为主,我认为区域市场份额不可能只有0.6%。因此,如果日本的市场份额继续下降,那么很有可能会低于韩国和中国。

日本前端设备份额下降的原因

那么为什么日本的装备份额下降如此之多呢?

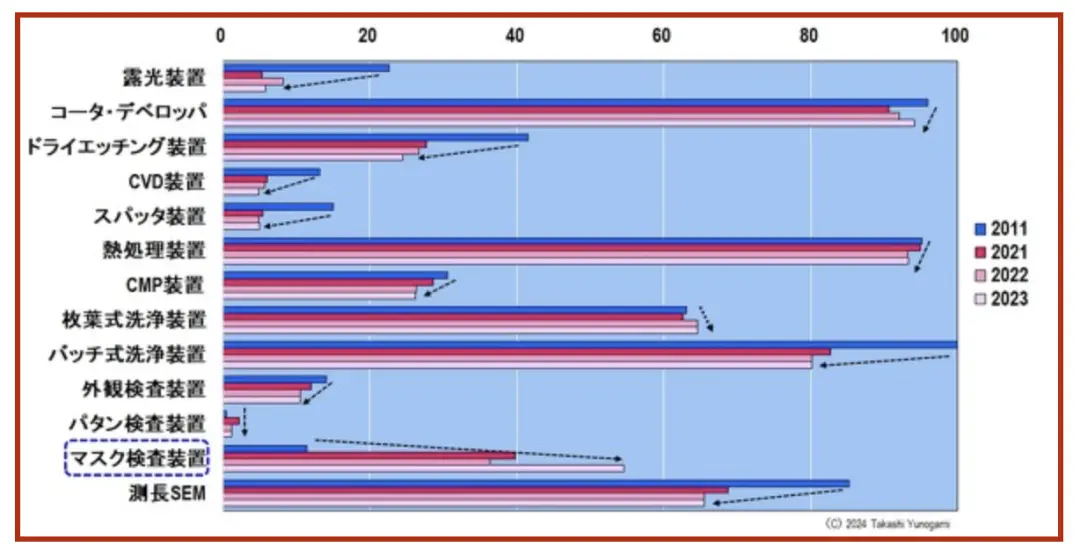

图11显示了原因分析的结果。看看2011年日本13种设备的份额,10年后的2021年,再到2022年和2023年,我们发现大部分设备的份额都在下降。

其中,曝光设备、干蚀刻设备、CVD设备、溅射设备、CMP设备、批量清洗设备、目视检查设备、测长SEM等市场份额下降最为显着。其中,曝光设备、干法刻蚀设备、CVD设备、外观检查设备是市场规模超过100亿美元的设备群,因此其市场份额的下降很大程度上与日本整体的下滑有关。我可以这么说。

另一方面,日本只有一种mask检测设备的市场份额显着增加。这是因为Lasertec在最先进的曝光设备EUV中使用的掩模检测设备方面取得了长足的进步,超越了此前一直处于领先地位的美国公司KLA。然而,即使只有一种口罩检测设备的市场份额大幅增加,也无法弥补其他设备市场份额的下降。

日本目前正计划向Rapidus、台积电熊本工厂等半导体器件制造商注入约4万亿日元补贴。然而,这些政策实现最初目标的机会极小,而且上述大部分补贴都将被浪费。

相反,应该立即采取措施,阻止各种前端设备市场份额的下降。现在可能是日本前端设备产业最后的机会了……就算我在这里讲课,在这里写文章,也根本不会体现在日本的半导体政策中。

在这种情况下,设备制造商别无选择,只能通过自救来求生存。