苹果十年猛砸7000亿美元回购股票 却未能解决增长乏力之症

据统计,苹果公司近10年共回购了价值7006.1亿美元的普通股。在过去十年的大部分时间里,科技巨头苹果公司一直是华尔街最大、最具影响力的企业。它在2018年8月成为第一家市值达到1万亿美元的上市公司,并在2023年6月首次突破3万亿美元。

尽管一项令几乎所有其他上市公司都羡慕不已的关键投资,在其崛起中发挥了至关重要的作用,但这项巨额投资并未解决苹果目前最大的问题。

10年回购7000亿美元股票

苹果7000亿美元的股票投资,对其股东来说是天赐之物。伯克希尔哈撒韦公司CEO沃伦·巴菲特(Warren Buffett)有充分的理由将苹果股票作为其最大持股。

例如,它是世界上最强大、最容易被认可的品牌之一。今年,苹果第三次蝉联凯度(Kantar)“全球最具价值品牌”冠军宝座。同时,苹果也是唯一一家品牌价值超过1万亿美元的公司,其高昂的产品价格也被视为物有所值。

苹果的iPhone手机在美国市场占据毋庸置疑的主导地位。自2020年第四季度推出支持5G的iPhone版本以来,它在美国智能手机市场保持了50%或更高的份额。在全球范围内,其出货量份额从2020年的12%飙升至2023年的16%。从历史上看,围绕苹果的年度iPhone更新/发布也有许多令人兴奋的事情。

投资者购买苹果股票也是因为其创新能力,包括iPhone之外的产品创新。CEO蒂姆·库克(Tim Cook)正在领导一项多年的努力,让苹果专注于发展其服务业务。从长远来看,订阅服务应该能提高公司的运营利润率,让客户忠于其产品和服务生态系统,从而尽量减少与iPhone更换周期相关的营收波动。

自2013年初以来,苹果回购了约7000亿美元的股票,这些投资无疑是苹果成功的最大因素。以下是苹果过去11年来的股票回购情况:

自2013年初以来,苹果公司共回购了价值7006.1亿美元的普通股,已发行股票数量较峰值时减少了42.24%。

除了逐步增加股东的持股比例和促进长期信心外,回购股票对每股收益(EPS)也有积极影响。净利润保持稳定或增长、而股票数量下降,则企业往往会获得更高的每股收益,这最终使其股票对巴菲特等以价值为导向的投资者更具根本吸引力。

如果苹果在过去11年里没有花一分钱回购股票,则其过去12个月的每股收益将仅为3.87美元,而目前的实际水平为6.50美元以上。这些回购对其苹果的成功至关重要。

大规模回购未能解决公司最大问题

但不幸的是,苹果7000亿美元的投资并不能解决其最大的问题。苹果的增长引擎已经停滞,这是一个大问题。

虽然回购大量股票有时有助于苹果在投资者眼中保持一定的价值,但该公司的增长引擎在过去几年中完全停滞了。这是一个巨大的问题,回购根本无法解决。

尽管第三财季(截至6月29日)的服务收入创下历史新高,前九个月的销售额实现了两位数增长,但苹果的实体产品部门仍在苦苦挣扎。

iPhone是苹果收入最高的细分市场,占净销售额的52.3%。与去年同期相比,第三财季销售额下降了约1%。由于最新一代iPhone并没有重大改变,并未给消费者留下深刻印象,他们继续等待苹果将AI融入下一代产品中。

尽管Mac销售额同比增长了约2%,但去年却下降了两位数。新冠肺炎疫情后,美国工薪阶层重返办公室,严重抑制了对PC/笔记本电脑的需求。

2024财年前九个月,iPad的销售额下降了近10%,达到197亿美元。

苹果的可穿戴设备、家居和配件部门,包括Apple Watch,在2024财年迄今为止的销售下滑幅度超过8%。

即使服务业务现在占净销售额的24%,并且以两位数的速度增长,但苹果的整体营收也仅比去年同期增长了1%。

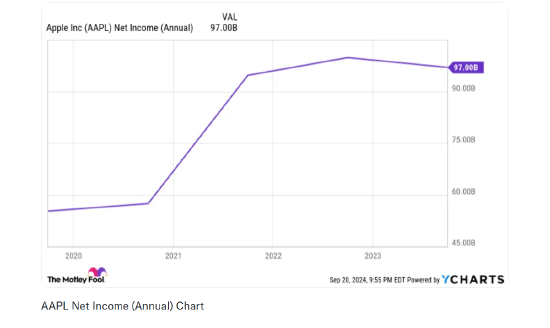

尽管随着时间的推移,服务业务将带来更高的运营利润率,但仅靠服务业还不足以显著推动苹果的净利润增长。以下是苹果过去四个财年前九个月的净利润明细:

苹果的净利润在两年内几乎没有任何变化,在过去三年中仅增长了6.6%。然而,该公司的经营弱点却被加大的回购计划很好地掩盖了。自2022财年第三财季结束以来,苹果股价上涨了61%,尽管其净利润却在下降。

更令人震惊的是,这种缺乏增长的情况发生在美国历史性的高通胀时期。美国货币供应量的创纪录增长,导致通货膨胀率以自20世纪80年代初以来从未见过的速度飙升。即使苹果拥有非常强大的品牌和定价能力,其营收和利润增长也完全停滞不前。

这对苹果来说是一个特别大的问题,因为其未来一年的预期市盈率为31倍,较过去五年的平均远期市盈率溢价17%。

换言之,在苹果经营业绩不佳之际,其股价在历史上却是昂贵的。再多的股票回购也无法解决这个问题。