3个月净赚近1400亿 英伟达仍为中国焦虑

今日,英伟达公布最新季财报。英伟达CFO科莱特·克雷斯在电话会议上透露说,其最新季度在中国的数据中心收入环比增长,但仍远低于出口管制实施前的水平,预计中国市场未来仍将保持非常有竞争力,英伟达将在为客户提供服务的同时继续遵守出口管制。

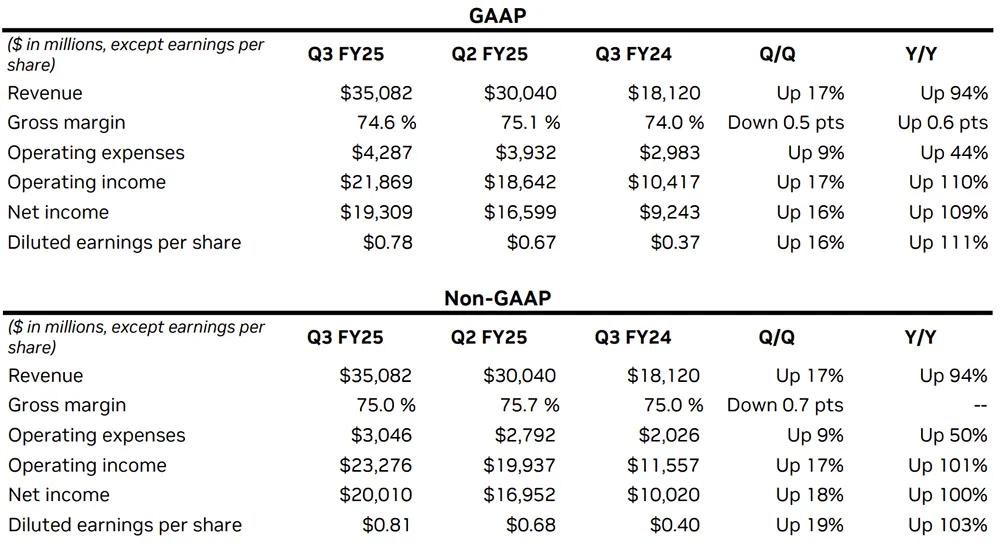

在截至2024年10月27日的2025财年第三季度,英伟达业绩再度超出华尔街预测:收入为351亿美元(约合人民币2541亿元),飙涨94%,环比增长17%;净利润达193亿美元(约合人民币1397亿元),同比增长109%,环比增长16%。然而在盘后交易中,其股价下跌约2.5%。

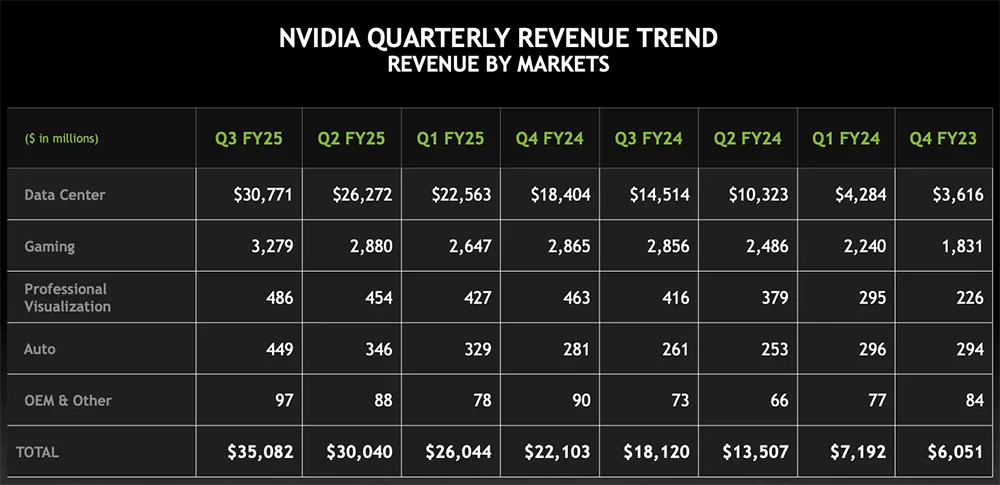

最新季度,其数据中心收入达308亿美元,同比增长112%,环比增长17%;游戏收入达33亿美元,同比增长15%,环比增长14%。

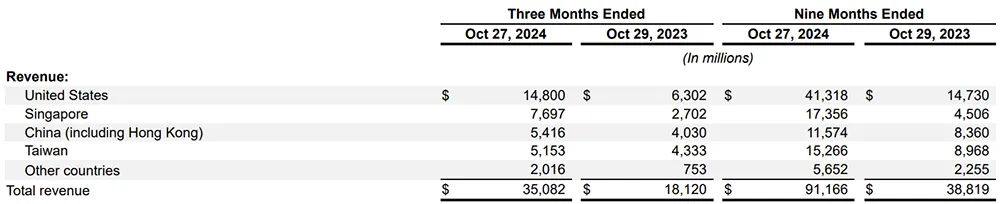

从地区分布来看,美国、新加坡、中国是英伟达第三季度的主要收入来源,其中美国贡献了148亿美元收入,中国内地收入为54亿美元,中国台湾地区收入接近52亿美元。

受美国政府去年颁布的新规影响,英伟达的多款高端产品向中国出口受限。在最新财务报表中,英伟达提到截至目前还未收到将受限制产品运往中国的许可证,据其了解,合作伙伴和客户也没有收到运输这些受限制产品的许可证。

英伟达推出了专为中国设计的不需要出口管制许可证的新产品。其在中国的数据中心收入在第三季度连续增长,但数据中心收入占比仍低于2023年10月实施出口管制前的水平。

英伟达在财务报表中写道,越来越多的经济制裁和出口管制已影响并可能在未来影响对其产品或服务的需求,扰乱大部分产品的供应和分销链,对业务和财务业绩产生负面影响。英伟达会应客户所需寻求许可证,但颁证过程非常耗时,也不能保证会收到许可证。许可过程会使英伟达的售前和售后技术支持工作更加繁琐和不确定,并鼓励中国客户寻求其产品的替代品。

这家芯片巨头正受到反垄断监管机构的密切关注。

根据财务报表,该公司收到了来自欧盟、美国、英国、中国和韩国监管机构的信息要求,内容涉及GPU和其他产品的销售、分配供应、基础模型以及与开发基础模型的公司的投资、合作伙伴关系和其他协议等,预计未来会收到更多信息要求。

在财报电话会议期间,聊到美国政府换届影响时,英伟达创始人兼CEO黄仁勋告诉分析师:“无论新政府做出什么决定,我们当然会支持。这是我们的最高使命。然后,尽我们所能,一如既往。因此,我们必须同时也将完全遵守随之而来的任何法规,尽我们最大的能力支持我们的客户,在市场上竞争。”

已在股市登顶的英伟达,依然面临着风雨交加的前路。

一年前,英伟达的市值还只是1.2万亿美元。今年以来,它不断创造股市神话,股价今年已上涨逾190%,市值2月突破2万亿美元、6月突破3万亿美元、本月重夺全球市值最高的上市公司之位。英伟达还取代硅谷芯片巨头英特尔,成为了道琼斯工业平均指数成分股。

截至最新收盘时间,其市值在2024年已经增加2.38万亿美元。这一数值超过了美股第四大上市公司谷歌母公司Alphabet当前的总市值。英伟达最新市值为3.58万亿美元。

根据市场研究机构的数据,英伟达在AI芯片领域的市场份额超过80%。毫无疑问,在可预见的未来,市场对英伟达芯片的需求仍将强劲。

对于近期业界热烈争论的大语言模型Scaling Law停滞话题,黄仁勋也分享了观点:“我们的基础模型预训练scaling完好无损,而且还在继续。如你所知,这是一条经验定律,而不是基本物理定律。但有证据表明,它继续扩展。”

黄仁勋认为三种scaling方法都很重要:预训练、后训练、推理时间(测试时间)。这些趋势需要消耗大量的计算资源。

他提到上一代基础模型末尾约有10万块Hopper,下一代模型起始数量是10万块Blackwell。得益于scaling趋势,需求很大。

黄仁勋强调说英伟达是当今世界上最大的推理平台,安装基础非常庞大,并看到推理需求上升,AI原生公司数量不断增长,企业采用AI已成为最新潮流。

近年随着AI时代到来,英伟达的定位也发生了转变。克雷斯在电话会议中称英伟达是一家“数据中心规模的AI基础设施公司”。

据她分享,英伟达在第三季度向客户交付了13000个GPU样品,其中包括向OpenAI交付的首批Blackwell DGX工程样品。英伟达预计AI Enterprise全年收入将同比增长2倍以上。

克雷斯谈道,英伟达Hopper产品需求异常旺盛,H200销量连续大幅增长至数十亿美元,创下英伟达历史上最快的产品增长。英伟达将在第四季度继续销售Hopper,其中涵盖了包括可能针对中国市场推出的产品。黄仁勋也谈到Hopper的需求预计将持续到明年。

对于上一季度发财报时披露的Blackwell芯片工程问题,在最新电话会议中,克雷斯透露说,英伟达已完成对Blackwell设计的调整,提高了制造产量,预计Blackwell将于本季度开始生产、收入有望超过之前预测的数十亿美元。

黄仁勋补充说,上个季度Blackwell的出货量是零,本季度Blackwell系统的总出货以数十亿计,增长速度令人难以置信。

当被问到英伟达计划明年推出Blackwell Ultra、后年过渡到Rubin架构的路线图问题,黄仁勋回复道,目前英伟达在Blackwell爬坡方面处于良好状态,英伟达制定了并希望继续推进年度路线图,通过这样做提高了平台的性能,同时正在降低训练和推理成本,使AI更容易获得。

“由于我们的每瓦性能比任何其他产品都好,我们为客户创造了最大的收入。因此,这种年度节奏对我们来说非常重要,我们有意继续这样做。据我所知,一切都在按计划进行。”黄仁勋说。

短期内,产量提升将给英伟达的毛利率带来压力。随着Blackwell的产能提升,英伟达预计毛利率将降至70%出头。待全面产能提升后,预计Blackwell的毛利率能够增至75%左右。

黄仁勋在电话会议中总结说,英伟达业务的巨大增长是由两大基本趋势推动的:

一是计算堆栈正经历重塑,从在CPU上运行代码转向在GPU上处理神经网络,价值1万亿美元的传统数据中心基础设施正在为软件2.0重建,软件2.0应用机器学习来生产AI。

二是AI时代已经全面到来,生成式AI不仅仅是一种新的软件功能,而是一个拥有制造数字智能的AI工厂的新行业,这是一场可以创造数万亿美元AI产业的新工业革命。

在他看来,英伟达的专业知识、规模和提供全栈和全基础设施的能力,使其能服务于未来数万亿美元的AI和机器人机遇,从每个超大规模云、企业私有云到主权区域AI云,从本地到工业边缘和机器人。

财报公布后英伟达股价下跌的主要原因是业绩预测未达到一些投资者的预期。

英伟达预计营收增幅将达到七个季度以来的最低水平,对第四财季收入的预测是375亿美元、上下浮动2%,并称供应链限制将导致Blackwell芯片在2026财年几个季度内供不应求。

在游戏方面,尽管第三季度的销售量强劲,但由于供应限制,英伟达预计其第四季度收入将环比下降。

分析师预估,英伟达截至2025年1月的财年收入,将达到这家公司2024财年收入的2倍多、2023财年收入的4倍多。