一季度手机出货量“乱”:乐观与悲观派该信谁?

日前,不同的统计机构相继发布了今年第一季度全球、中国、印度等市场的手机出货量报告,因为疫情的特殊原因,该季度的报告颇为引人关注。但当我们仔细看了这些报告后,却出现了许多大相径庭的结果。

中国市场:接近2500万的销量差去哪儿了?

从目前发布中国智能手机市场第一季度销量的统计机构看,主要包括两家国外统计机构Canalys和Counterpoint及中国两家统计机构CINNO Research和中国信通研究院(简称信通院)。

我们先来看看两家国外统计机构对于中国智能手机市场整体的统计情况。据Canalys的统计,一季度中国智能手机市场整体出货量为7260万部;同比下滑18%;Counterpoint因为没有整体出货量的具体数字,只公布了同比下滑22%。

再来看国内统计机构的统计,其中CINNO Research统计的整体出货量为5060万部,同比下滑44.5%;信通院统计的整体出货量为4773.6万部,同比下降34.7%。

不知业内通过上述的统计看到了什么?我们看到的是国外统计与国内统计机构间对于中国整体智能手机市场表现的巨大差异。

为了更直观地体现出差异,我们分别截取出货量和同比增长率峰值(最高和最低)来予以比较。按出货量计,Canalys的出货量竟然是信通院的1.52倍,双方差距为2486万部,(接近2500万部),千万不要小看这2486万部的差距,这个数字已经占据信通院统计的今年一季度中国智能手机市场全部出货量的一半。而按同比增长率,CINNO Research的同比下降是Canalys的2.47倍。

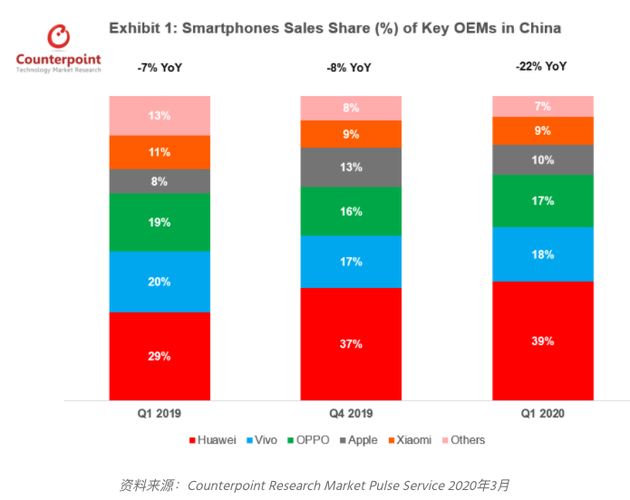

正是由于整体市场统计的巨大差异,导致厂商间的出货量统计也存有较大的差别。我们这里以中国智能手机市场排名第一的华为为例,首先从绝对出货量看(依然按照有统计数字的峰值计算和比较),CINNO Research(5060x49%)与Canalys的差距为530.6万部,这个差距分别占到CINNO Research和Canalys对于华为出货量统计的21%和17.6%,更是占到我们前述整体2486万部差距的20%,绝对是不容忽视的存在。

需要说明的是,这个统计差距还是在华为在双方统计中所占全部出货量比例不同的情况下。如果我们按照双方统计的峰值计算,例如Canalys整体最高出货量为7260万部和CINNO Research统计的最高市场份额49%以及信通院统计的整体最低出货量4773.6万部和Counterpoint统计的最低市场占比39%计算,高低标准之间存在的统计差距竟然高达1695万部。

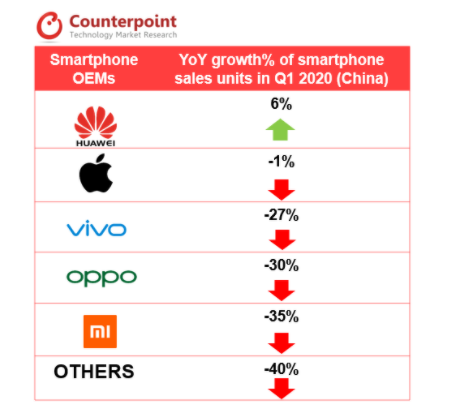

另外,从同比增长率看,CINNO Research虽然没有具体数字予以说明,但在其说明销量的解释中称,华为是同比大幅下滑。而两家国外机构的统计也出现了较大差距,其中Counterpoint的统计是同比增长6%;Canalys仅为1%,虽然都是同比增长,但Counterpoint统计的华为手机的同比增长率达到Canalys的6倍。

当然我们在这里并非说统计机构对某些厂商有何倾向性,但国内统计机构过于悲观和国外统计机构过于乐观肯定是存在的,但接近2500万部,已经超过信通院统计的整体销量的一半的差距,即便是业内常说的是出货量和真实销量统计上的差距,也足以证明中国智能手机市场真的不容乐观。

印度市场:是增还是减?小米、OV真的可以借助印度市场逆袭吗?

除了中国市场外,由于中国手机厂商小米、OV等将印度作为海外市场的重要部分,且会对其全球市场的表现起到举足轻重的作用而备受关注。

从目前公开的统计看,只有Canalys和Counterpoint公布了今年第一季度印度智能手机市场比较详细的统计,从整体市场的表现看,Canalys统计的出货量为3350万部左右,同比增长11.5%;Counterpoint的统计为3100万部左右,同比增长4%。虽然二者在同比增长率上存有接近2倍的差距,但鉴于整体出货量差距仅在250万部,只占到各自整体出货量的7.4%和8%左右,所以应该属于误差的范围。

不过当我们将出货量细分到主要厂商时,就出现了疑问。需要说明的是,由于Counterpoint只公布了整体市场销量和主要厂商的市场份额,为了便于比较,我们计算出主要厂商的销量数据,分别为小米930万部;vivo为527万部;三星为496万部;Realme为434万部;OPPO为372万部。和Canalys公布的销售数据进行比较后,产生的差距分别为小米100万部,误差为10.7%;vivo为143万部;误差为27.1%;三星为134万部,误差为27%;REALME为44万部,误差为11.3%;OPPO为22万部,误差为6.3%。

通过上述比较,我们不难发现,双方对于小米、、REALME、OPPO出货量的统计误差均在10%左右,唯独对于vivo和三星的统计误差接近了30%,这个比例远远超出了正常统计误差的范畴,而且会在某种程度上决定厂商在印度市场的排名。

值得注意的是,从vivo和三星高达27%的误差已经远远超过Canalys和Counterpoint整体出货量7.4%和8%的误差范围,且从vivo和三星二者绝对差距数量为277万部,超过了两家统计机构整体市场250万部的差距看,肯定会有一方对于vivo和三星的出货量存在多记或者少记的情况。

另外,还有一点需要说明的是,除了Canalys和Counterpoint外,另外一家统计机构SA也发布了今年第一季度印度智能手机市场报告,但并未详细公开,只是说整体出货量同比下滑3%左右,如果是这样的话,与Canalys报告显示的最高11%左右的同比增长,简直就是质的不同。

不过,此前,Canalys曾发布报告称,在最坏的情况下,印度智能机市场全年将下滑4.2%,最好的情况下也仅是同比增长3.2%。而市场研究机构Counterpoint Research也预计,印度的封锁令将让印度手机市场第二季度出货量下降接近60%,全年下滑10%。但从今年第一季度它们各自发布的销量报告看,可谓是大相径庭。也许是今年厂商和统计机构在印度智能手机市场玩出货量数字游戏最后的疯狂。

事实是,由于印度3月底前启动的封城令,在刚刚过去的4月,印度智能手机市场的出货量近乎于零。

对此,Counterpoint Reasearch副总监TarunPathak表示:“由于不确定因素,印度4月份智能手机出货量为零。而随着封锁进入5月份,对于印度的智能手机制造商而言,2020年的第二季度将是真正的挑战。”

而小米全球副总裁,印度业务负责人ManuKumarJain也在社交平台发文称,2020年的4月是令人难以置信的一个月,因为在过去20多年间第一次所有智能手机厂商都成为印度排名第一的智能手机品牌。原因很简单,每家厂商收入都一样——销量为0。

由此看,那些期待依赖印度手机市场弥补在中国市场下滑的小米、OV们今年将很难再现逆袭。

全球市场:从9%到-19.9%,小米、OV是逆袭还是暴降?

正是由于上述中国和印度这两大全球智能手机市场的“乱“,最终导致统计机构对于今年第一季度全球智能手机市场的统计也是”乱“声一片。尤其是对于小米、OV,在中国市场大跌和印度市场统计存疑的情况下,依然出现了乐观和悲观派两种截然不同的统计结果。

需要说明的是,在我们仔细研读了目前包括IDC、Canalys、Counterpoint、SA、Omida这些已经发布今年第一季度全球智能手机出货量统计报告的统计机构发现,它们对于三星、华为的出货量及同比增长率的统计相当接近,但对于小米和OV的统计则出现了乐观与悲观两大阵营,且差距较大。

我们先来看看乐观派IDC和Canalys的统计,其中对于小米的统计分别是出货量2950万部和3020万部;同比增长率分别为6.1%和9%,对于vivo的统计分别是出货量2480万部和2420万部;同比增长率分别为7.0%和3%。

悲观派的统计则是Counterpoint和Omida,其中对于小米的统计分别是出货量2970万部和2530万部;同比增长率分别为6.8%和-8.2%,对于vivo的统计分别是出货量2160万部和1950万部;同比增长率分别为-9.6%和-19.9%。

由此我们以小米和vivo出货量峰值(最高与最低的统计)予以对比,差距分别为490万部和530万部,占到最低出货量的19.3%和27.1%,同样超出了正常的误差范围。

细心的读者到这里可能会发现,在乐观派的IDC和Canalys的统计中,vivo都进入到了全球前5,而在悲观派的Counterpoint和Omida的统计中,则是OPPO取而代之,而且OPPO都是在出货量同比下滑分别为13.2%和19.2%,且不含子品牌REALME的前提下取得的。

其实除了Counterpoint和Omida,在SA的统计中也是类似,即OPPO在不含子品牌REALME和同比下滑11%的情况下排名第5。至于对小米的统计,则是出货量为2750万部,同比增长率为0%。

这里我们简单总结下,在5家发布全球智能手机出货量统计的机构中,对于小米的统计有3家为同比增长,增长率区间为6.1%—9%;未增长的有2家,增长区间为0%—-8.2%,对于vivo的统计,有2家进入前5,同比增长区间为3%—7%;未进入前5的有3家,同比增长区间为-9.6%—-19.9%。

需要说明的是,这3家未能将vivo列为前5的统计机构,均是以OPPO取而代之,同比增长区间为-11%—-19.2%(均不含子品牌REALME)。

为了能更进一步分析小米和vivo在今年第一季度出货量仅有的同比增长的手机厂商,我们选取Canalys的统计,来看看除了中国和印度市场,小米和vivo在海外的其他市场需要出售多少手机和同比增长率才能实现Canalys统计的在全球市场同比增长9%和3%的目标。

按照Canalys的统计,小米2019年第一季度,除中国和印度市场外,海外市场销量为780万部,要实现今年第一季度出货量同比增长9%的话,海外市场(除了中国和印度)销量应为1210万部,需达到同比55.1%的增长率;同理,对于vivo,则是除了中国和印度市场外,今年第一季度海外其他市场销量应为540万部,同比增长率需达到35%。

众所周知,小米除了中国和印度市场外,欧洲是主要的海外市场,但从目前了解的情况是,西欧智能手机市场今年第一季度出货量同比下滑18%左右;而整个欧洲市场,IDC去年11月给出的乐观预计为全年同比增长2.7%;悲观的预计为同比下滑47.1%,需要说明的是,这个预计是在今年疫情未发生的前提下做的预测。这种情况下,小米真的可以逆势实现高达55%的同比增长?

再看vivo,除了中国和印度市场,东南亚是主要的海外市场,但从过往看,东南亚智能手机市场平时无论从规模,还是增长方面远不及印度市场,那么在今年面对疫情的不利市场环境下,东南亚整体市场的表现能否超越印度市场存有相当的变数,而这种情况下,vivo能否实现35%的同比增长同样挑战不小。

综上,我们认为,由于疫情的特殊原因,各统计机构对于今年第一季度中国、印度乃至全球智能手机市场的统计怎一个“乱”字了得,这其中夹杂了更多主观性的东西,并呈现出明显的乐观与悲观派之分,哪派更接近客观事实?也许只有身在数字游戏中的厂商和市场统计机构最为清楚。那么问题来了,我们到底该信谁?在非常时期,我们更倾向于悲观派,毕竟做最坏的打算,往最好处努力,是企业最理性的应对之道。