波音计划通过未来三年内发行股债募资多达250亿美元,支持资产负债表,同时与一些银行签署100亿美元的补充信贷协议,称尚未动用现有周转信贷以及这批新的信贷安排。媒体称波音料将发行股票募资100亿美元。周二波音股价反弹超2%。

上周宣布大裁员并预告持续罢工对业务的影响后,流动性吃紧的波音准备筹资多达350亿美元“自救”。

美东时间10月15日周二,波音公布,计划通过发行股票和债券募集多达250亿美元。这是波音利用所谓储架注册(shelf registration)制度强化自身资产负债表的努力。

根据美国证券法规,储架注册制度下,发行人可以在公开发行前向美国证监会SEC提交注册说明书,表明其无意立刻发售所有已注册证券,而是允许发行人在同一生效注册下进行多次发行,初次发行和二次发行都可包括在内。

波音在公告文件中写道:

“这种通用的储架注册提供了灵活性,让公司能在三年内根据需要寻求各种资本选择,支持公司的资产负债表。”

同时,波音还在另一份文件中披露,已经同一些大银行签署了一份“补充信贷协议”,从这些银行获得100亿美元的贷款,称“该信贷安排为我们应对充满挑战的环境提供了额外的短期流动性。公司尚未动用该信贷安排或其现有的周转信贷。”

目前尚不清楚波音三年内发行股票和债券筹资的计划时间和各自规模。知情者向《华尔街日报》透露,波音料将发行股票募资100亿美元。美国银行的分析师Ron Epstein周二发布报告称,美银预计波音将首先发行股票,那应该会短期内支撑公司的资产负债表,同时保留以后债务融资的选择,从而降低信用评级被下调的风险。

今年4月,国际信用评级机构穆迪将波音的信用评级从Baa2下调至Baa3,仅比所谓“垃圾级”的评级高一级,并给出了负面的评级展望,预示着可能降至垃圾级。此后华尔街分析师估计,波音需要筹集100亿至 150 亿美元才能维持其评级,避免沦为垃圾级。

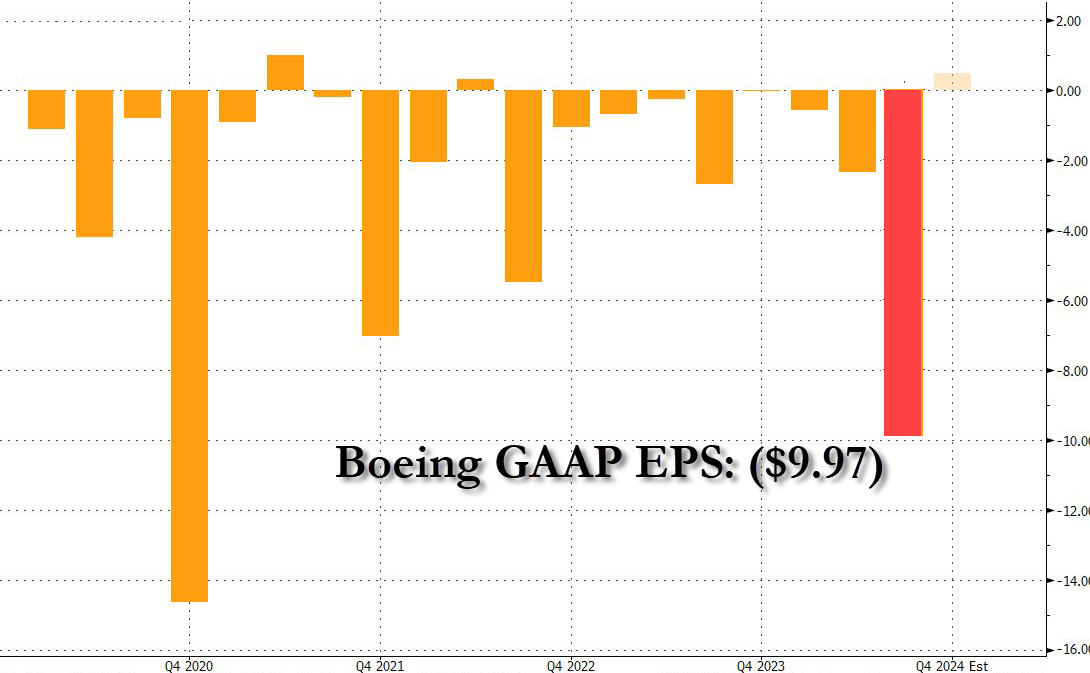

上周五宣布裁员约10%的同时,波音公布初步估算的三季度财务数据,预计三季度营收178亿美元,GAAP口径下每股亏损9.97美元,创将近四年来最大季度亏损,经营现金流损失13亿美元,截至季末现金和有价证券投资额为105亿美元,能满足运营所需最低要求。

波音称,部分源于罢工,首批777X飞机预计交付时间推迟一年至2026年。因罢工等影响,777X等民用飞机项目的税前费用合计60亿美元。这是波音在员工大罢工持续一个月后首次披露飞机交付和财务状况所受影响。罢工以来,波音已“烧钱”10亿美元,公司还背负450亿美元净债务。

上月,穆迪和另两家国际信用评级机构惠誉以及标普均警告,若始于9月13日的这轮罢工长期持续,可能下调波音的评级。

惠誉当时说,若罢工持续一两周,不大可能影响评级,但如果持续更久,可能对波音的运营和财务造成实质性影响,增加评级被降级的风险。穆迪称,如果波音在发债同时有任何股票发行,以此满足流动性要求,包括偿还到2026年末约120亿美元到期债务所需的资金,其评级将被下调。标普称,罢工延长可能推迟波音的复苏,伤害总体评级。

本周二,惠誉和标普均表示,发行股票和债券可能帮助波音保住投资级的信用评级。惠誉称,波音周二的声明将“增加财务灵活性,并缓和短期内的流动性担忧。”标普称:“补充信贷安排似乎也是明智的预防措施。”

但也有些分析师不买账。比如”Agency Partners的分析师Nick Cunningham就认为,波音的储架注册相关公告含糊其辞,且覆盖广,加上临时融资的必要性,这意味着,银行向潜在的投资者或者贷款方推销波音时存在难度。他暂停对波音股票的推荐和给予目标价。

公布融资计划和信贷协议后,本周二波音股价反弹,逆市收涨超2%,在道指成分股中表现最佳,今年内累计跌幅仍超过40%。