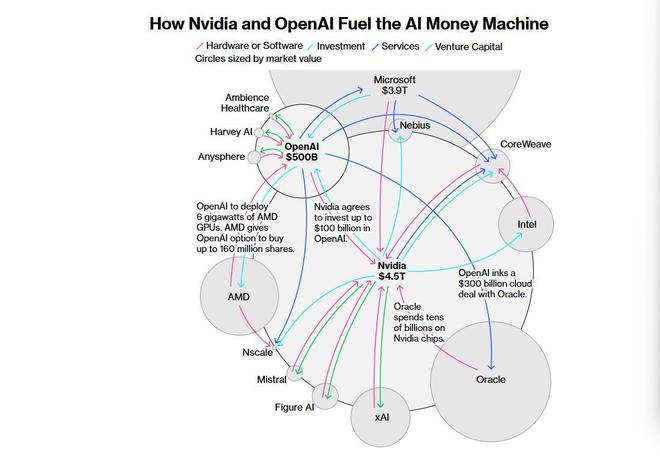

10月9日消息,在人工智能(AI)基础设施领域,一场由巨额投资和采购承诺交织而成的“循环交易”浪潮,正日益引发外界的密切关注。以英伟达与OpenAI近期的千亿美元级合作为代表,一个日益复杂的商业网络似乎正在人为地支撑着整个AI行业的万亿估值。

尽管技术潜力巨大,但像OpenAI这样的核心参与者仍远未实现盈利,这令部分分析师联想到了历史上的科技泡沫,并对当前这种高度关联的扩张模式提出了风险警告。

巨头联手,“循环交易”引发关注

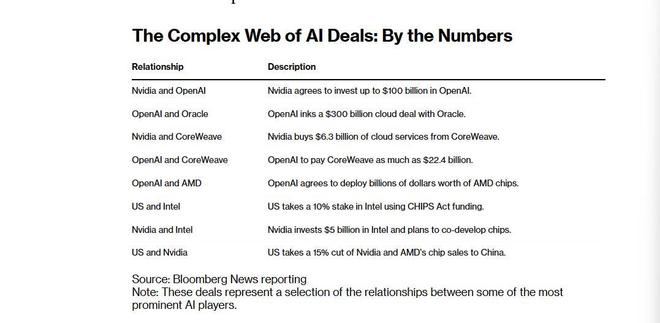

两周前,英伟达同意向OpenAI投资高达1000亿美元,以支持这家领先的AI初创企业建设数据中心,其规模之大,足以满足一座大城市的用电需求。作为交换,OpenAI承诺在这些数据中心中部署数百万颗英伟达芯片。这一安排因其明显的“循环交易”属性而迅速引发争议。

本周,OpenAI并未因此放缓脚步,反而继续推进一项类似的合作。这家ChatGPT的开发商宣布与英伟达的竞争对手AMD达成合作协议,将采购价值数百亿美元的AMD芯片。根据协议,OpenAI还有望成为AMD的最大股东之一。

历史上,还从未有如此巨额的资金在如此短的时间内,涌入一项虽前景广阔、但盈利模式仍未得到验证的技术领域。而这些投资的流向,大多绕不开两家核心企业:英伟达与OpenAI。

近期由这两家公司主导的一系列交易与合作,不断加剧外界的担忧:一个日益错综复杂、彼此勾连的商业交易网络,正在人为支撑起这场估值万亿美元的AI热潮。其影响已渗透至经济的各个角落,从债务、股权到房地产与能源,AI基础设施的建设浪潮正全方位地搅动全球市场。

三年前点燃AI投资热潮的英伟达与OpenAI,如今正通过与该领域的云服务商、AI开发商及其他初创企业达成一系列大规模、甚至部分重叠的战略合作,持续为这场热潮注入动力。在此过程中,它们也被认为通过推高估值、将众多公司的命运紧密捆绑在一起,加剧了潜在AI泡沫的形成风险。

仅OpenAI一家,就与英伟达、AMD及甲骨文达成了AI算力合作协议,总投资规模很可能轻松突破1万亿美元。而与此同时,这家明星初创企业仍在巨额亏损中运营,预计要到2030年前后才可能实现现金流转正。

晨星公司分析师布莱恩·科莱洛(Brian Colello)在谈到英伟达对OpenAI的投资时表示:“若一年后人工智能泡沫破裂,这笔交易很可能成为早期信号之一。一旦形势恶化,这种循环交易关系可能就是症结所在。”

在整个人工智能热潮中,英伟达频繁的交易活动始终是业界关注的焦点。这家芯片巨头通过向数十家AI初创企业注资来提振市场,而这些企业大多依赖英伟达的GPU来开发和运行其模型。OpenAI虽然规模较小,但也参与了对初创企业的投资,其中部分企业正是在其AI模型基础上构建服务。随着科技公司进入更高成本的AI开发阶段,这两家公司主导的交易规模呈指数级增长,已到了不容忽视的地步。

就在英伟达与OpenAI宣布千亿美元投资协议的次日,OpenAI证实已与甲骨文达成一项规模达3000亿美元的独立交易,计划在美国建设数据中心。而甲骨文随后又斥资数十亿美元采购英伟达芯片用于这些设施,这一系列操作使得英伟达实际上成为了OpenAI最重要的支持者之一。

据《The Information》最新披露的一份报告,甲骨文的云业务利润率远低于分析师预期,这加剧了市场的担忧。报告援引内部文件称,最近一个季度甲骨文通过出租搭载英伟达芯片的服务器创收约9亿美元,但毛利率仅为14%。这一消息不仅导致甲骨文股价下挫,更引发了整个科技板块的连锁反应。

知情人士还透露,英伟达计划在马斯克旗下xAI的融资轮中出资20亿美元,这笔股权投资与英伟达的芯片供应直接挂钩。据悉,xAI此轮融资总额将达200亿美元,其中约75亿美元为股权融资,125亿美元为债务融资,交易通过特殊目的载体(SPV)构建。该SPV将用于采购英伟达处理器,而xAI则承诺租用这些芯片五年。

今年在华尔街表现亮眼的云服务商CoreWeave也呈现出类似的循环交易模式。英伟达通过持有其7%的股份支撑了该公司的IPO,随后又签署了价值63亿美元的云服务采购协议。值得注意的是,CoreWeave的主营业务正是出租英伟达芯片的算力。与此同时,OpenAI不仅在CoreWeave上市前获得其3.5亿美元股权投资,近期更将云服务合约金额提升至224亿美元。这一系列交易再次将OpenAI和英伟达更紧密地联系在一起。

“良性循环”还是“泡沫前兆”?

面对外界质疑,科技行业内部的高管们强调,这种非传统的商业模式是为应对AI服务需求激增的必然选择。AMD首席执行官苏姿丰(Lisa Su)将其与OpenAI的合作称为“良性的、积极的循环”,OpenAI总裁兼联合创始人格雷格·布罗克曼(Greg Brockman)则指出,满足ChatGPT等产品所需的巨大算力,必须依靠“全行业在AI供应链上的协同努力”。

但一些长期观察科技行业的分析师和学者,却在当前的热潮中看到了与当年互联网泡沫令人不安的相似之处。哈佛大学肯尼迪学院高级研究员保罗·卡瓦奥(Paulo Carvao)指出:“上世纪90年代末的循环交易多集中在初创公司间的广告和交叉销售,企业通过相互采购来虚增表面业绩。而如今的AI公司虽拥有实体产品和真实客户,但其支出速度仍远超盈利增长。”

针对业界质疑,英伟达官方在声明中强调“从未要求被投企业必须使用英伟达技术”。首席执行官黄仁勋在谈及与OpenAI的交易时也重申了这一立场:“我们不会强制要求对方将投资款用于采购英伟达技术,资金用途完全由他们自主决定。”

然而,当下顶级AI企业的“烧钱”速度已远超互联网泡沫时期的初创公司。OpenAI首席执行官山姆·奥特曼(Sam Altman)曾公开表示,为支撑尖端AI模型所需的基础设施,预计将投入“数万亿美元”。这对任何企业都是艰巨的挑战,对尚未实现盈利的初创公司更是如此。为实现这个宏伟目标,OpenAI计划通过风险投资、债务融资和与日俱增的战略合作来筹措资金,而众多企业正迫切希望与这家炙手可热的初创公司建立关联。

此前,OpenAI及其同行主要依赖与微软、亚马逊、谷歌等科技巨头的投资交易,这些巨头也通过向AI初创企业出售云服务获益。如今情况正在发生变化:OpenAI、xAI等AI开发商开始效仿科技巨头,通过发行债券筹集数百亿美元的基建资金。其中奥特曼与OpenAI的规划最为激进。

伯恩斯坦研究公司分析师斯泰西·拉斯贡(Stacy Rasgon)在一份投资备忘录中写道:“奥特曼手握影响全球经济走向的钥匙,既可能引发长达十年的经济衰退,也可能带领我们进入科技的乐土。目前尚难预料最终结局。”

在近期的OpenAI开发者大会上,奥特曼简要回应了财务状况:“实现可持续盈利是我们的必经之路,我们对此抱有充分信心和耐心。但现阶段,我们仍处于投资和增长阶段。”

相较之下,英伟达拥有维持当前繁荣周期的充足底气。作为先进AI芯片领域的主导者,其市值已达4.5万亿美元,登顶全球上市公司市值榜首。根据PitchBook的数据,英伟达在2024年参与了52笔AI领域风险投资,截至今年9月底已完成50笔交易。首席财务官科莱特·克雷斯(Colette Kress)明确表示,资金将投向“生态系统中最具战略价值的环节”。

除直接投资外,英伟达还通过承诺收购CoreWeave等合作伙伴的闲置算力来提供支持。CoreWeave首席执行官迈克尔·因特拉托(Michael Intrator)坦言,虽然理解市场对循环融资的担忧,但随着AI应用场景的持续拓展,这些质疑将逐渐消散。他强调:“当微软为满足Copilot用户需求而采购基础设施时,所谓循环融资的讨论已无关紧要,真正重要的是终端用户的真实需求。”