“宁王”哭穷,时代变了?

“锂电茅”、深市一哥、1.4万亿市值、账上躺着700多亿……整天“买买买”的宁德时代,居然还在“哭穷”,这究竟是怎样的“时代”?10月18日晚间,宁德时代回复了深交所的“灵魂拷问”——到底有没有过度融资。

宁德时代拟19.2亿元收购加拿大锂业100%股权

朱文彬

记者翻阅了长达70页的长文回复,字里行间主要可归纳为两个关键字——“穷”与“奢”。

“哭穷”

8月12日,宁德时代披露582亿元的“天量”定增,引起市场的极大震动。

明明账上还有700多亿元、一年前近200亿元的定增还没有用完,万亿深市一哥怎么就“缺钱花”了?

在市场的瞩目之下,宁德时代给出了自己“哭穷”的剧本。

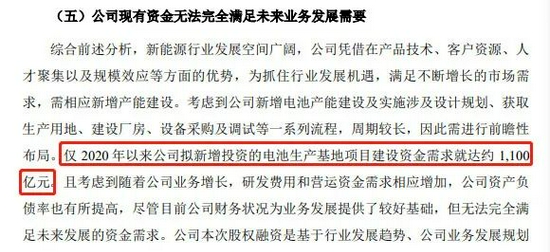

“仅2020年以来公司拟新增投资的电池生产基地项目建设资金需求就达约 1100亿元。”宁德时代在回复深交所审核问询函时称,仅从公司已公告的产能规划来看,2020年以来公司拟新增投资的电池生产基地包括宁德车里湾生产基地、福鼎生产基地、宜春生产基地项目等,项目建设资金需求超过千亿元。

大幅度的产能扩展,宁德时代给出了恢弘的“时代背景”——在加快推进实现“双碳”目标的背景下,新能源行业将迎来广阔发展空间,未来几年动力电池出货量将迈入“TWh”时代,2025年全球动力及储能电池出货量将达到1516GWh。在这样的背景下,公司未来业务发展资金需求巨大,对相关产业链的投资也会随之扩大。

不仅如此,公司还“欠了一屁股债”——截至2021年6月末,宁德时代应付票据及应付账款合计595.21亿元,该部分短期负债需以相应的货币资金进行支付;合同负债为107.59亿元,相应的备料生产及产品交付也需资金支持。

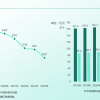

数据显示,随着债权融资的增长,宁德时代资产负债率有所提高,资产负债率从2018年末的52.36%提高至2021年6月末的63.67%。

当然,要花钱的地方还有很多。比如,创新需要研发投入、商业模式变革等。

宁德时代称,考虑到随着公司业务增长,研发费用和营运资金需求相应增加,公司资产负债率也有所提高,尽管目前公司财务状况为业务发展提供了较好基础,但无法完全满足未来发展的资金需求。

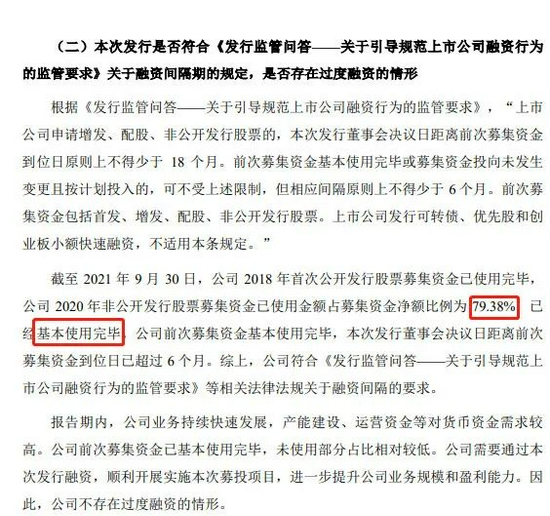

在融资间隔期限上,宁德时代表示,公司去年的定增融资已使用79.38%,已“基本使用完毕”,因此认为符合相关法律法规关于融资间隔的要求。

根据《发行监管问答——关于引导规范上市公司融资行为的监管要求(修订版)》,上市公司申请增发、配股、非公开发行股票的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月。

公开资料显示,2020年宁德时代197亿元的定增资金的到账日期为2020年7月9日。至于此次582亿元的定增预案,宁德时代董事会审议通过定增的日期是2021年8月12日,间隔为13个月。

不过,上述《监管问答》有个放宽条款:前次募集资金基本使用完毕或募集资金投向未发生变更且按计划投入的,可不受上述限制,但相应间隔原则上不得少于6个月。

据悉,这个“基本使用完毕”并无明确的量化规定。据投行方面透露,超过70%使用额度即可算是基本使用完毕。从这角度看,宁德时代是勉强符合。

然而,记者注意到,宁德时代半年报显示,去年定增筹措的197亿元资金中,截至今年6月30日,公司尚未使用的募集资金达68亿元,已使用率为65.48%,低于70%。

一个细节是,上述79.38%的数据采用的则是截至到2021年9月30日的最新数据,该数据也是宁德时代的长文回复中唯一使用的截至到今年三季度末的数据。目前,宁德时代暂未披露今年的三季报。

“炫奢”

在“哭穷”的另一面,是宁德时代让人艳羡的“炫奢”。

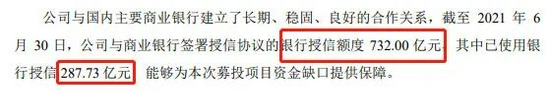

除上一轮募集资金尚有68亿元未使用完之外,宁德时代还有巨额的银行授信亦未使用充足。

公告显示,截至2021年6月30日,宁德时代与商业银行签署授信协议的银行授信额度732亿元,其中已使用银行授信287.73亿元。也就是说,宁德时代尚有444.27亿元授信额度未使用,使用率仅不到40%。

更让人艳羡的是,宁德时代账面上有巨额的货币资金。截至2021年6月30日,公司货币资金余额为746.87亿元。

如果仅将这两项加总,宁德时代可以动用的资金总额便高达1191亿元,超过前述1100亿元的建设资金需求,更是远超公司所需要的定增募集资金计划。

不仅如此,宁德时代还有超过200亿元的对外投资,其变现能力也非常强。

宁德时代披露称,在对外投资情况方面,截至2021年6月末,公司交易性金融资产金额为 22.148亿元,主要系公司为盘活暂时闲置存量资金,提高资金使用效率而购买的短期理财产品;持有的衍生金融资产金额为11.84亿元,主要由期货合约和远期外汇合约构成;其他应收款账面金额约40.58亿元;公司长期股权投资账面金额为92.4亿元;其他权益工具投资账面金额为35.22亿元。

上述几项加总,宁德时代目前对外投资的账面金额合计高达202亿元。

值得一提的是,宁德时代接连两年发出大手笔对外投资计划:

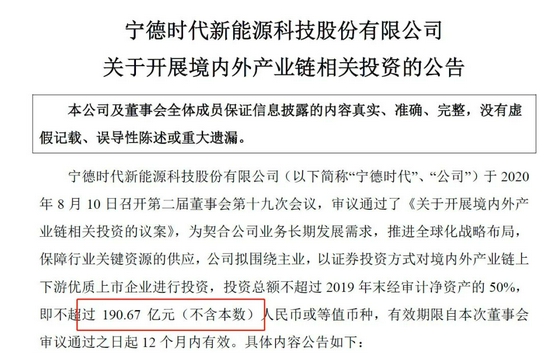

2020年8月,宁德时代公司董事会审议通过《关于开展境内外产业链相关投资的议案》,投资总额不超过190亿元,有效期1年。

半年以后,时至2021年4月,宁德时代董事会又审议通过《关于开展境内外产业链相关投资的议案》,投资总额不超过190亿元,有效期1年。

过度融资VS超级扩张VS生产事故

在是否“过度融资”之问以外,宁德时代的资本大扩张之问也如影随形。

根据宁德时代的回复,公司通过上下游产业链投资,保障产业关键资源供应,推动产业链技术协同、拓展商业模式创新,进一步提升公司竞争力。

记者注意到,长期股权投资中,宁德时代共投资44家企业,认购105.83亿元,实缴金额96.34亿元,目前账面金额为92.41亿元。其中,绝大部分的项目投资时间为2019年至今。

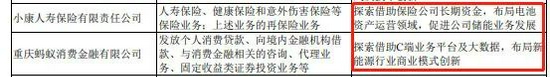

在产业投资之外,宁德时代还投资了金融和类金融项目,但也被视作是与电池或新能源产业链相关。

比如,宁德时代分别斥资9亿元、6.4亿元投资了小康人寿和重庆蚂蚁消费金融有限公司。

宁德时代表示,投资小康人寿(原名“中法人寿”),是为了“探索借助保险公司长期资金,布局电池资产运营领域,促进公司储能业务发展”;而投资重庆蚂蚁消费金融有限公司,是为了“探索借助C端业务平台及大数据,布局新能源行业商业模式创新”。

宁德时代的高速资本扩张步伐仍没有降速之意,而且不乏上百亿元的大手笔:

9月13日,宁德时代宣布投资135亿元建设新型锂电池生产制造基地项目;

9月27日,宁德时代通过参股天华时代,以2.4亿美元(约合人民币15.52亿元)的价格获得了非洲锂矿项目Manono24%的股权;

9月29日晚间,半路杀出的宁德时代以3.77亿加元(约19.3亿元人民币)的“更优报价”,击败国内产业链同行赣锋锂业,横夺MillennialLithium Corp.100%股权;

10月12日,宁德时代控股子公司宣布在湖北省宜昌市投资建设一体化电池材料产业园项目,总投资额不超过320亿元;

10月中旬,宁德时代与湖北宜化达成合作,双方拟成立合资公司,推动磷化产业转型升级,由此“巧取”湖北宜化的磷矿资源……

值得警惕的是,这边迅猛扩张,那边安全生产拉响了警报。据披露,宁德时代旗下公司今年初在短短一个月内发生了两起爆炸死伤事故。

1月7日,宁德时代间接控股的湖南邦普宁乡仓库发生燃爆事故,造成1人死亡、6人重伤、14人轻微伤。

同年1月20日,宁德时代与德方纳米合资子公司曲靖麟铁一室外尾气吸收塔发生爆炸,造成12人受伤。

此外,深交所问询函还指出,2021年2月4日,上杭县应急管理局向宁德时代子公司龙岩思康新材料有限公司出具《行政处罚决定书》,责令停产停业整顿并处以罚款32.5万元的行政处罚。2021年7月23日,宁乡市应急管理局向宁德时代孙公司湖南邦普循环科技有限公司出具《行政处罚决定书(单位)》,就2021年1月7日发生的燃爆事故中存在的未严格落实安全生产和消防安全主体责任、未严格依法组织项目建设、未对铝渣的生产工序和储存进行风险分析等行为,给予49.98万元罚款的行政处罚。

对于宁德时代的天量融资计划,有网友评论道:“没有宁德的时代,只有时代的宁德”。