Z世代的“健康麦当劳”SweetGreen上市首日一度飙涨85.7%

美东时间11月18日周四,美国健康快餐连锁店SweetGreen(NYSE: SG)美国IPO首日开盘上涨逾85.7%,报52.00美元,此前给出的IPO发行价为每股28.00美元,高于其市场宣传的每股23至25美元的范围。据悉,Sweetgreen本次IPO出售了1300万股,筹集了3.64亿美元。

截止收盘,报收49.5美元,IPO首日收涨76%,日内最高冲至56.2美元。

2019年9月中旬,Sweetgreen从投资者那里获得了1.5亿美元的注资,在该轮融资时的估值为16亿美元。目前,该公司的前三大股东是隶属于富达投资公司、T. Rowe Price和Revolution Growth,在上市前分别持有13.4%、10.6%和7.8%。

其董事包括最近上市的眼镜制造商Warby Parker Inc.的联合首席执行官Neil Blumenthal;美国在线的联合创始人Stephen Case,他也是投资公司Revolution的首席执行官;以及奥巴马总统的前高级顾问Valerie Jarrett。

绿色沙拉如何成为美国新一代的金拱门

Sweetgreen成立于2006年,凭借其可定制的沙拉和热碗,吸引了寻求健康、便捷选择的消费者,成功找到了忠实的客户群。Sweetgreen在13个州和华盛顿经营着140家餐厅,并计划在未来五年内将其餐厅规模扩大一倍。

同时,Sweetgreen还向技术倾斜,推动其客户在网上订购沙拉,以减少餐厅内的排队,超过三分之二的收入来自于线上销售。

联合创始人兼首席执行官乔纳森·奈曼 Jonathan Neman 此前在CNBC的 “Squawk Box ”节目中表示:“我们想打造我们这一代的麦当劳。”同时,其表示,Sweetgreen打算将大部分新投资用于在美国开设新店。

根据其招股说明书,在截至2020年12月27日的财政年度,Sweetgreen的净损失为1.412亿美元,收入为2.206亿美元。该连锁店的同店销售额在上一财年攀升15%之后,在这段时间内缩水了26%。

今年,该连锁店已经从疫情以来的低点反弹了。截至9月26日,同店销售已经上升了21%,亏损也从去年同期的1.002亿美元缩小到8690万美元。

此外,今年8月,Sweetgreen收购了Spyce,这是一家波士顿的餐饮公司,以机器人餐厅技术而闻名。

其他餐饮连锁企业今年也进行了公开市场的首次亮相,结果喜忧参半。First Watch餐厅集团的股票自10月上市以来已经下跌了9%,而咖啡连锁店Dutch Bros的股票自其上市以来已经攀升了55%。中国吃客们熟悉的网红快餐Shake Shack(SHAK),曾被吹捧为下一个Chipotle,但自上市以来,Shake Shack的股价表现一直低于标准普尔500指数,而且自2018年以来,该公司未能实现核心盈利增长。

差异化有限?规模效应不足?商业模式不可持续?

新鲜的快餐并非是新概念,Sweetgreen也并不是第一家为消费者提供 “真正食物 ”的餐厅。

Subway的 “Eat Fresh ”概念就帮助其发展到今天在美国的21,000多家商店。再有,主打墨西哥风味的美国快餐 Chipotle 几十年来也一直在推销其 “诚信食品”的概念,截至21年第三季度,该公司已发展到2,892家商店。同时,市场上充满了提供新鲜和健康膳食的现有企业和其他注重健康的新进入者。由此来看目前 Sweetgreen 只有140家门店,在一个非常分散、庞大和竞争激烈的市场中,可能也只能是一个小角色。

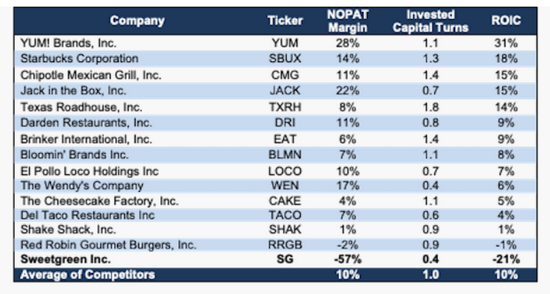

此外,根据海外媒体分析,与同行相比,Sweetgreen的税后净营业利润率(NOPAT)为-57%,排名最后,其投资资本周转率为0.4,排名倒数第二,其投资资本回报率(ROIC)为-21%。

虽然想成为下一个“麦当劳”,但是Sweetgreen专注于在当地采购食物,而麦当劳和其他更成熟的餐厅则享受垂直整合供应链带来的规模经济。为了做到这一点,Sweetgreen通常依靠一个单一的、区域性的第三方分销商来采购新鲜产品,并依靠另一个区域分销商来采购。

有分析指出,由于缺乏全国性的分销商,Sweetgreen增加了其供应链的复杂性,这使得它的管理更加困难,而且可能成本更高。

热门评论

>>共有0条评论,显示0条