谁造的“妖镍”?伦交所反思:华尔街大行们要负很大责任

伦交所CEO:场外头寸带来了重大问题,而去年银行业曾对LME提高市场透明度的提议表示反对。在此次的妖镍逼空大战中,伦敦金属交易所(LME)自然站在了漩涡的中心,而LME高管在经过反思后表示,华尔街银行也要对伦镍市场受到大规模挤压承担责任。

此前据彭博社报道,在青山控股实控人项光达超过15万吨的镍空头头寸之中,只有3万吨是LME场内交易。而和摩根大通交易的场外头寸达到5万吨,其它涉及的银行还包括法国巴黎银行、渣打银行、大华银行等等。

周五,LME首席执行官Matthew Chamberlain在接受彭博社采访时表示,去年银行业曾对提高金属市场透明度的举措表示反对。而原本这些措施可以在此轮伦镍价格飙升250%之前,就能对空头头寸实施管控。

Chamberlain认为:

场外头寸给交易所带来了重大问题。

Chamberlain指出,LME曾在去年提出建议,希望场外交易变得更加透明,但是该提议“被许多银行拒绝了……我认为我们不会允许提议再次被拒绝。”

Chamberlain呼吁加强对场外商品交易市场的监管,程度要和2008年金融危机后其他资产所采取的措施相媲美。

他认为:

现在需要进行成熟的讨论,如何更恰当地控制场外交易对交易所的影响……这可能与我们在其他资产类别中看到的,他们在金融危机后所进行的讨论相似。(这些讨论)实际上没用被应用于商品市场,也许需要这么做。

在过去两周,由于LME“拔网线”的决定让Chamberlain本人遭受到了外界的猛烈批评。据华尔街日报透露,批评者表示LME理应看到即将到来的“爆炸事件”。青山控股从去年开始建立大量空头头寸,交易的大致状况或规模为市场所知。

Chamberlain面对批评声音表示,想要重新获得投资者的信任,确保LME仍是首选市场,将有“大量工作”要做:

我绝不想低估(投资者的)愤怒,这是可以理解的。我完全理解人们为什么会有这种感觉。

LME已经加强了对伦镍的信息共享要求,并首次设定了单日涨跌停幅度限制,本周银行与青山达成的一项临时协议或将让LME有信心重新开放市场。

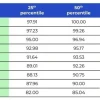

北京时间周六凌晨,LME宣布自下周一(3月21日)开始,将伦镍单日涨跌停幅度扩大至15%。本周恢复伦镍交易时,LME将当天的单日涨跌停幅度限制在5%,称将根据市场条件的变化而决定是否参照其他基础金属15%的单日涨跌停幅度限制,次日涨跌幅限制扩大至8%,恢复交易的第三天扩大至12%。

此前青山集团也与银团达成协议,以高冰镍换取镍豆,促使市场上“逼空情绪”有所缓解。