“惯犯”马斯克不想买推特了 投资银行:我家大门常打开

据报道,如果特斯拉CEO埃隆·马斯克(Elon Musk)真的放弃收购Twitter,则为这笔交易提供咨询服务的投资银行将损失惨重。尽管如此,他们还是表示,将来仍渴望与马斯克合作。这已经不是马斯克第一次“忽悠”投资银行了,可能也不是最后一次。

当地时间周五晚,马斯克提交了一份监管申报文件,称他将放弃以440亿美元收购Twitter 。对于支持他的一些投资银行,在失望的同时,也松了一口气,尽管商定好的巨额咨询费可能要“泡汤”。

前投资银行家、蒙特利尔银行(Bank of Montreal)副董事长兼CEO苏珊·沃尔福德(Susan Wolford)称:“他确实让投资银行耗费了大量时间。如此规模的收购交易,有大量的工作要做。”

许多投资银行并未提前从马斯克阵营得到相关消息(放弃收购),一位人士称,出于法律原因,知道该消息的人很少。这些人称,今年5月马斯克首次在Twitter上表示该交易被搁置时,他们就对马斯克的“二心”有了一点了解。

希望破灭

这是马斯克在五年内,第二次提出雄心勃勃的收购想法,并且让华尔街燃起了希望(投行可通过为这些交易提供咨询而获得高额的费用),但却改变了主意。上一次是2018年,马斯克当时在Twitter上表示,计划将特斯拉私有化,并称已经获得资金支持。

对于这一次,马斯克已经与Twitter达成了收购协议,摩根士丹利等投资银行甚至还借出了自己的资产负债表。根据马斯克周五提交的文件,摩根士丹利在过去两个月的大部分时间里,都在“向Twitter索取关键信息”。

咨询费岌岌可危

如今,这笔交易带来的咨询费变得岌岌可危。文件显示,一旦这笔交易完成,Twitter聘请的投资银行高盛和摩根大通,总计将获得1.33亿美元的咨询费用。而支持马斯克的摩根士丹利和其他投资银行,预计也会有一大笔费用。

当然,即使交易失败,这些投资银行和其他顾问仍可能获得一小笔费用,但只是成功完成交易所获得咨询费的一小部分。

显然,马斯克此举或多或少降低了自己的可信度。但是,大部分投行还是表示,将来如能和马斯克合作,还是会抓住机会。

主要原因在于马斯克的“商业帝国”。调研公司CBInsights数据显示,马斯克旗下太空探索技术公司SpaceX在5月份进行的一轮融资中,估值达到了1250亿美元,使其成为有记录以来最具价值的美国初创公司。

因此,对于在Twitter交易中蒙受损失的投资银行,如果他们继续与马斯克走得很近,未来几年SpaceX上市时,他们就有可能被优先考虑。

马斯克的亏欠

沃尔福德说:“在这样做之后,投资银行就可以说,‘马斯克现在有点欠我的了,因为我没有拿到报酬’。在下一笔交易中,这些投资银行就处于有利地位,因为马斯克多少有点义务用其他东西来补偿他们。”

此外,市值近7800亿美元的特斯拉,将来也可能会寻求一些交易,无论是并购还是债务融资。马斯克旗下“脑机接口”初创公司Neuralink也一直在融资,并吸引了大量资金。另外,他的隧道挖掘初创公司Boring Co.的估值也达到了60亿美元。

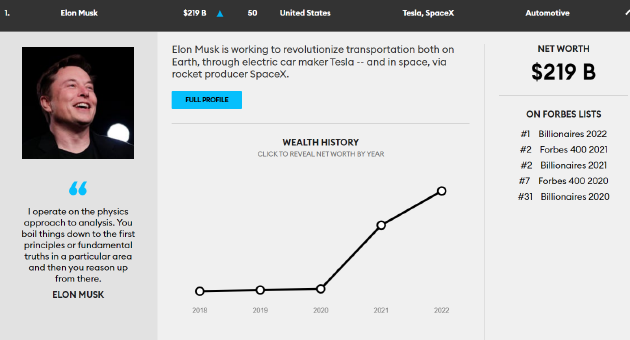

图源:Forbes

一位银行家称,人们很难忽视反复无常的马斯克,毕竟是世界首富。福布斯数据显示,当前马斯克的个人财富总额在2190亿美元左右。

所罗门合伙公司(Solomon Partners)的媒体和娱乐部主管Mark Boidman说:“马斯克是那种‘一生合作一次就足以’的客户。他创建了一些最具标志性的公司,每家投行都想与他合作。”

为促成交易,投资银行的交易团队可能不得不放弃周末,甚至要通宵达旦的工作。但往往,这些努力就会白费,这也是这项业务的本质。但是,这种情况通常发生在“宣布交易之前”,即双方没有达成交易,而马斯克和Twitter已经达成了正式的收购协议。

松了一口气

从另一方面讲,对于那些同意借给马斯克数十亿美元的投资银行,这一次能摆脱“困境”,也算是一种欣慰。

自从双方宣布收购交易以来,私有化交易的融资市场已经崩盘。此前有报道称,对于支持收购Citrix Systems交易的投资银行,原本预计利润会有几亿美元。但如今,不但没有利润,反而可能要亏损约10亿美元。

当然,目前还不是旅程的终点。投资银行将密切关注这笔交易的法律程序,不排除将来仍有完成交易的可能。在马斯克提交终止交易申请后的几分钟内,Twitter就表示,将请求特拉华州一家法院要求马斯克执行收购协议。值得一提的是,该法院通常不赞成取消已达成的协议。

无论结果如何,对于支持该交易的投资银行,马斯克都有可能在下一次需要时选择他们。

顾问公司Methuselah Advisors创始人John Chacha称:“我随时都愿意为马斯克服务。他不因循守旧,反对官僚作风。如果有人觉得他挺可怕,那或许是一种偏见,实则是创造力的体现。”