小米今日进行国际配售下周一招股 估值或超600亿美元

据香港经济日报报道,小米已敲定招股价范围,每股在17港元至22港元之间,初步计划在港集资金额约371亿港元至480亿港元,有机会挟百倍市盈率姿态,跻身港股史上第8大新股。据“路透”报道,小米有机会成为邮储行(01658)2016年9月集资592亿港元之后,港股最大型新股集资。

假设小米今次发行的21.8亿股占其上市前股本10%,以招股价上限22港元推算,公司估值相当于4800亿港元(611亿美元)。

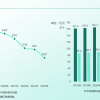

市盈率达百倍远高苹果三星

小米早前在CDR(中国存托凭证)招股说明书披露,扣除非经常性损益因素后,集团2017年全年经调整净利润为39.5亿元人民币,即约47.8亿港元。换言之,小米今次招股价的对应历史市盈率为77.5倍至100倍(详见表),远高于美国的苹果公司(美:Apple)及南韩三星电子(韩:005930)的估值。

上月时,有传小米会争取上市时市值达1000亿美元(约7850亿港元)的最理想目标,历史市盈率高达164倍。然而,最新的招股价对应估值大减,有指是跟集团估值过高,以致发行CDR计划延迟有关。

据了解,小米已引入8家基石投资者,包括美国晶片巨头高通(高通),国企招商局,中资电讯龙头中移动(00941)及内地速递公司顺丰。其中,中移动及顺丰先后确认入股小米,有传中移动已投资1亿美元(约7.85亿港元)。有内地传媒报道,小米基石投资者的最低投资门槛为5000万美元(约3.92亿港元),设有6个月的禁售期,但部分基石投资者设有特别条款,禁售期或长达2年。

包括耀才证券(01428)及辉立在内的4家本地券商指,已接获有意认购小米的意向客查询,提早预留约127亿港元孖展。假设小米落实集资480亿港元,而大型新股一般在港公开发售占全球发售约5%计,即约24亿港元,上述初步预留孖展额已超额认购4.3倍;即使公开发售占比达10%,即约48亿港元,亦已超购逾1.6倍。

辉立过去两日已接获约7亿元孖展提早预订,其企业融资副经理陈英杰称,虽然近日大市甚为波动,但小米作为首只同股不同权新股,加上具名牌效应,仍获投资者憧憬。