新物种小米“底价”上市仍破发,流血上市将成“新常态”?

在历经两月“磨难”之后,小米终于完成了上市这一阶段性历史任务。从一开始1000亿美元的估值传闻到最终543亿美元市值落地,但小米依然锁定成为继阿里巴巴和Facebook之后,全球最大规模的科技公司IPO。 小米开盘后报价16.6元,较发行价下跌2.35%。在大环境并不友好的情况下,雷军表示相信好的公司会脱颖而出。 正如雷军所说,“香港会迎来更多优质的互联网公司”,连同美股市场,中国计划IPO的公司正排队入场,“流血上市”是否会成“新常态”?

小米上市路一波三折

创办小米时雷军41岁,严格意义上来讲,小米也是当时刚刚四十不惑的雷军的第一次创业,但却是第二次敲锣。十一年前的2007年10月9日,金山软件(3888.hk)上市时雷军也曾敲锣。

金山上市也成为雷军不能抹去的心结。他曾在2014年反思:“为了上市控制业务投入,错失转型互联网的关键时机,这是最悲惨的上市故事。”

转而到2015年到2016年遭遇业绩滑坡时,雷军曾说小米并不急于上市,并表示“至少需要15年的时间来证明小米模式”,当时小米正在重整供应链,隐隐布局IoT生态,并在海外市场发力挽回销售颓势,最终在2017年迎来V字反弹。

小米上市的节点就显得颇为关键。在重拾业绩增长之后,IPO几乎立刻被提到了时间线上。根据接近小米的相关人士透露,小米上市在2017年6月提出,随后雷军、周受资等与多家投行进行接触,大致敲定了上市的节奏与安排。

另一方面,从小米CDR招股书中指出:“如果公司在2019年12月23日前没有完成合格上市,则自该日起,除F轮优先股股东外的其他优先股股东或多数F轮优先股股东均有权要求本公司以如下价格赎回行使该权利的优先股股东所持有的所有优先股:I、投资成本加年8%的复利及已计提但尚未支付的股利;或II、赎回时点优先股的公允价值。”

这意味着此前的小米融资中,上市对赌协议成为了一个关键部分。

推上IPO后,围绕小米定位与估值的话题便从未停歇,随后小米CDR生变也让小米上市之旅变得充满戏剧张力。香港见面会上再次抛出两个论调,第一是不纠结小米公司定位,小米是新物种;第二是小米CDR计划将暂缓,全力推动港股上市。

不过即便小米上市并没有达到市场此前的高预期,小米依然为投资者和持股员工换来丰厚回报,根据雷军的说法,最早期投资小米的VC,第一笔500万美元今天的回报高达 866倍,以6.3的汇率估算,这笔投资回报最终价值高达287亿元人民币。

此外雷军在公开信中透露,目前共有超过7000名员工持有股票或期权,接近小米总员工的一半。此前3月31日,5500名员工持有以股份为基础的奖励,平均每位得到32831股激励,小米上市将成为又一个造富运动。

市值表现将具有风向标意义

小米IPO发行价 17元港币,估值 543亿美元。随着小米以下限定价,公司上市时市值减至3804亿港元(约490亿美元),仅略高于2014年底小米第五轮融资时的450亿美元估值。

即便2015-2016年小米表现欠佳,但这一市值及随后的股价走向依然并不是小米乐见的。早些时候,市场曾对小米给出千亿美元的高估值。高盛、摩根士丹利、摩根大通、中信里昂证券、瑞信等机构给出800亿到940亿美元估值。此前年初时,投行内部人士还曾表示1000亿美元被普遍认为是一个乐观、合理的数字。

不过市场疲软以及上市之后的颇多波折,小米的估值不断回调。

与小米类似的还有美团,美团提交IPO希望上市募集资金约40亿美元,估值有望达到600亿美元;但市场普遍接受美团300-400亿美元的估值。

鼎晖创业投资基金合伙人及创始人王功权近日表示:“小米和美团IPO三个月内的股价走向,将深刻影响中国创投行业的投资价值取向。将来回顾起来就会发现,这两个公司在这个历史阶段,具有标志性的意义。好,则大家继续做爆炸成长梦想;不好,则风险投资的一个泡沫时代结束。”

除开小米、美团之后,包括映客、51信用卡,同程艺龙、拼多多都纷纷选择上市,这意味着首先开启港股上市的小米将具有风向标意义。

上一次国内互联网企业蜂涌海外资本市场,是在2014年。那一年互联网科技半壁江山如阿里巴巴、新浪微博、京东、聚美优品、猎豹、陌陌等纷纷选择海外上市。

如果从更长的时间维度来看,小米依然足够成功,2017年小米收入1146亿元,7年时间就跨过了1000亿营收门槛。雷军6月份曾说:“小米今年100%概率是世界500强,是时间最短的公司。”

市场扩张将成既定路线

与小米股票正式开始交易相同的是,小米期货及期权也于今日一同推出。这在港股市场并不常见。

公告显示,小米提供多项产品选择,包括小米期货及期权、小米衍生权证,同时小米股份纳入认可卖空指定证券的名单。

南华金融集团高级策略师岑智勇指出,这样的安排会令发行人在上市时积极买进股份。而推出期权期货的目的是方便投资者实现对冲,以及用不同期权策略实现操作,看好看淡都能操作。

当然,更重要的依然是小米未来将会以怎样的状态。雷军表示,小米有三大策略来保证成长空间,第一是手机市场的增长空间依然很大;其次是有计划、有节奏的品类拓展;第三是国际市场广阔天空大有可为。

同时,小米上市之后募集的资金将主要用于三大用途,包括增加研发投入、布局IoT及全球扩张。

这也基本勾勒了小米的未来。在硬件综合利润率不超过5%,依靠新零售和互联网服务赚钱的大前提下,小米需要迅速用市场扩张的方式来持续增长,以获得投资者的认可。

首先,小米上市之后也将加速手机行业的洗牌局面,至少拥有更大盘的资本支撑,小米将进一步与华为、OPPO、vivo占据头部品牌,蚕食市场。

其次这种扩张将进一步体现在品类上。此前雷军预测:“ IoT 这个板块的增速非常之快,所以我们相信,再过一段时间以后,也许八年、十年后,我认为 IoT 业务会占到小米收入的百分之四五十。”依靠小米的庞大生态产生的用户粘性将极大地形成完全不同的企业定位,同时也将反哺新零售的价值。目前,在小米有品这一新零售平台上线的品种已经高达2000多种

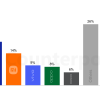

与此同时,小米将必须通过全球市场扩展来换得硬件销售增长的持续动力,这也是支撑起互联网服务收入的原始条件。目前2018年一季度小米的国际业务在全部收入中的占比已经达到36%。雷军表示,小米会进一步推进国际化,尽早实现国际业务收入占全部收入的一半以上。