价值近600亿 今年全球最大并购案出炉

当地时间周三(10月11日),能源巨头埃克森美孚宣布将以全股票交易方式收购先锋自然资源(Pioneer Natural Resources),交易价格为每股253美元,总价值达595亿美元。

根据协议的条款,先锋股东每持有一股先锋股票,将获得2.3234股埃克森美孚的股票。声明称,两家公司的董事会已一致批准该交易,不过尚需经过监管的审查和先锋股东的批准,交易预计将于2024年上半年完成。

据了解,这将成为埃克森1999年出资737亿美元购买美孚以来规模最大的一笔交易,也是今年年初以来价值最高的一笔并购案。

与之相比,去年也只有微软宣布收购动视暴雪(687亿美元)、印度HDFC银行收购住房发展金融公司(640亿美元)和博通收购VMware(610亿美元)超过了这个金额。

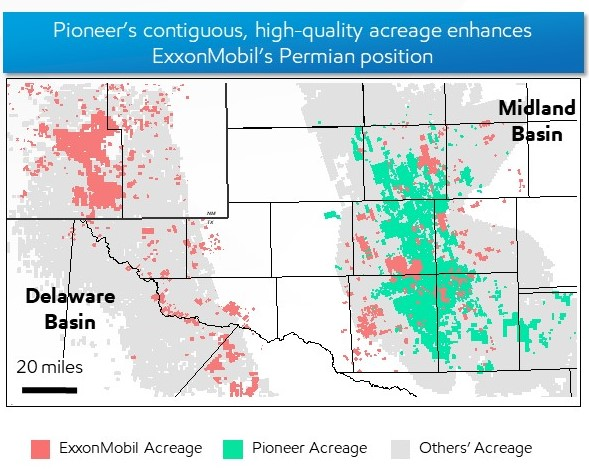

新闻稿称,收购交易将把先锋公司位于二叠纪超过85万英亩的土地与埃克森美孚57万英亩土地合并在一起,预计新实体将在该区域拥有约160亿桶石油当量资源。

来源:埃克森美孚新闻稿

交易完成后,埃克森美孚二叠纪盆地的产量将比2023年的产量增加一倍以上,达到每天130万桶石油当量,成为该区域最大的石油生产商,预计到2027年还将增加到每天约200万桶。

埃克森美孚CEO伍德伦(Darren Woods)写道,“我们两家公司的综合能力,将提供远超任何一家单独公司创造长期价值的能力。”

有媒体原因知情人士的话称,收购先锋自然资源,有望让埃克森美孚今后十年锁定低成本石油生产。数据显示,先锋自然资源的页岩油气开采平均成本约每桶10.5美元。

财联社先前的报道提到,花旗分析师称,整合二叠纪盆地页岩油的想法逻辑是正确的,规模经济将带来巨大收益,“这种特殊的组合将在二叠纪盆地创造出一家最大的参与者,同时交易溢价也不大,我们预计能产生积极的投资回报。”

伍德伦还补充道,合并还汇集了两家公司的环境经验,计划将先锋公司净零时间点从2050年提前到2035年。