天弘基金王登峰:余额宝管理中首重流动性

作为全球最大货币市场基金的“掌门人”,天弘余额宝货币基金的基金经理王登峰接受采访时表示,基于提升余额宝流动性的考虑,天弘基金近期在余额宝的管理上,根据组合规模及市场情况,未来将调整资产配置比例和结构,以适应流动性管理的需要。

王登峰表示,未来将降低余额宝货币基金投资组合的久期,并削减部分定期存款和同业存单的头寸,增持中国政府和政策性银行发行的短期利率债,以及短融和回购协议等流动性较高资产。

“通过降低基金组合的久期,虽然会牺牲部分收益性,但能确保充足流动性,回归余额宝现金管理的定位。”王登峰进一步补充道。

货币基金作为一种流动性管理工具,具有流动性、收益性和风险性三个最主要的特征。在实际管理过程中,这三个特征不可能同时都取得最优状态,即流动性好,收益率高,同时风险又很低,基金配置的结果只能是一个或者两个处于最优的状态,这种管理矛盾称之为“不可能三角”。

在余额宝管理的“不可能三角”中,天弘基金把流动性管理放在最首要的位置,严格控制流动性风险,天弘基金将加大努力来维持住货币市场基金作为一种低风险、低收益率、高流动性现金管理工具的原始功能。

从大类资产配置的比例来看,截止二季度末,天弘余额宝基金的“银行存款和结算备付金”合计占比为82.95%,较一季度末的64.32%大幅提升18.63个百分点,“买入返售金融资产”从一季度末的19.45%大幅减少至8.90%,债权资产从一季度末的16.04%降至7.94%。“一升两降”的背后,直接体现的是现金类资产的大幅提升,是天弘基金把流动性管理放在最首要的位置的实操体现。

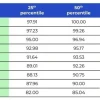

从久期配置的角度来看,在投资组合平均剩余期限的角度,天弘余额宝基金从2016年四季度开始,就呈现整体下降的趋势。2016年四季度末、2017年一季度末、2017年二季度末的平均剩余期限分别为83天、75天和72天。从到期天数来看,30天以内的资产占比为20.96%,30天(含)—60天的资产占比为19.10%,60天(含)—90天的资产占比为36.38%,三者合计占比为76.44%,变现能力非常强,支撑余额宝的流动性。

展望后市,王登峰认为,从中期来看,货币政策不松不紧在金融防风险大环境下将延续,超储率处于低位,均指向紧平衡的资金面状况。财政投放、年末等因素等也将对资金面形成冲击,但是由于央行通过公开市场操作等手段对资金面进行精准调节,资金面的波动性将有所下降。

热门评论

>>共有0条评论,显示0条